Vous avez un projet d’expatriation ? Vous souhaitez consulter la liste des plus grands paradis fiscaux ? Vous souhaitez optimiser votre fiscalité personnelle ou celle de votre entreprise ? On vous présente dans ce guide le classement complet des principales places financières liées à l’optimisation fiscale.

IMPORTANT : Ce guide n’a pas pour objectif de vous inciter à la fraude fiscale. La fraude fiscale est strictement interdite. On vous incite à respecter les normes fiscales internationales. Nous attirons également votre attention sur le fait que nous ne pouvons pas vous garantir l’exactitude de toutes les informations présentes dans cet article, dans la mesure où les taux évoqués ainsi que certains dispositifs fiscaux peuvent être amenés à évoluer dans le temps. Il est indispensable de diversifier vos sources d’informations.

Dispositif fiscaux utilisés pour l’optimisation fiscale

Certains dispositifs fiscaux décrits ci-dessous sont complexes. Chaque situation fiscale est unique. Je vous invite fortement à me contacter si vous avez des questions personnelles ou si vous souhaitez bénéficier de mon expertise dans le domaine de l’optimisation fiscale.

Le changement de résidence fiscale

Je détaille un peu plus loin dans cet article, les conditions du PE (établissement permanent). Mais parfois, de nombreux fraudeurs fiscaux n’ont pas eu d’autres choix, ces dernières années, que de s’expatrier à l’étranger afin de régulariser leur situation fiscale.

Je détaille un peu plus loin dans cet article, la liste globale des paradis fiscaux les plus utilisés dans le domaine de l’optimisation fiscale.

Liste des paradis fiscaux

Paradis fiscaux sans impôt sur le revenu (optimisation de la fiscalité personnelle)

Bahamas

Impossible de ne pas mentionner cet archipel basé dans les Caraïbes, les Bahamas sont incontournables, sans doute en raison du nombre incalculable de scènes de films Hollywoodiens tournées dans cet archipel. Mais il est vrai que les Bahamas offrent aux expatriés fiscaux des avantages indéniables :

- Aucun impôt sur les sociétés

- Aucun impôt sur le revenu

- Proche géographiquement de la Floride (utile si vous gérez des business aux USA par exemple)

- Paysage paradisiaque (longues plages de sable fin) utile pour le tourisme local

- Visa à 1000 dollars américains par personne (politique d’immigration très libérale)

- Aucune charges sociales

- Aucune taxe sur les transferts

Monaco

Monaco est considéré comme un paradis fiscal. Voici une petite liste sur les avantages fiscaux de Monaco :

- Aucune taxe sur les gains en capitaux.

- Aucun impôt sur la richesse (suivant certaines conditions).

- Aucune taxe sur les propriétés, sauf la taxe sur les rentes immobilières (1%) et la taxe sur la plus-value immobilière (33.33% sur le montant de la plus-value).

- Aucun impôt sur les revenus

- Fiscalité très attractive sur les entreprises

Îles Caïmans

Les îles Caïmans sont réputées pour abriter le siège social de grandes entreprises internationales. Ce petit archipel, basé géographiquement dans la mer des Caraïbes, offre de nombreux avantages fiscaux aux investisseurs.

Voici un petit tour d’horizon des principaux avantages pour les investisseurs :

- Aucun impôt sur les sociétés. Aucune taxe sur les gains en capitaux, aucune charges sociales ou autres taxes directes imposées aux entreprises (source : PWC)

- Aucun impôt sur les revenus des particuliers.

- Aucune TVA.

- Aucune taxe sur la fortune. Les îles Caïmans n’ont pas de taxe équivalente à l’IFI.

Aucune taxe d’habitation. Aucune taxe foncière.Aucune taxe sur l’héritage.Un étranger peut posséder 100% du capital d’une entreprise locale.

- Politique d’immigration rapide : un permis de résidence est accordé en 5 jours (validité : 5 ans). Pour les grandes fortunes, ce paradis fiscal vous permet d’obtenir un permis de résidence d’une durée de validité de 25 ans suivant certaines conditions (investir au moins 1.2 millions de dollars dans l’économie locale, garder au moins 500 000 dollars américains sur son compte bancaire,…).

- Excellente qualité de vie. La vie locale est très agréable (de très belles plages,…) et peu stressante.

- Proche géographiquement du Mexique et des USA. Contrairement à certains paradis fiscaux, comme le Vanuatu ou les îles Seychelles, qui sont assez isolés au niveau international, il vous sera très facile de vous déplacer à l’international. L’aéroport international des îles Caïmans dessert de nombreuses destinations internationales, comme Miami qui est à seulement une heure de vol. Si vous possédez un business dans cette zone géographique, il vous sera facile de vous y rendre pour superviser pour votre business.

- Stabilité politique et économique. Politique assez libérale avec peu de régulation. Fonction publique performante.

- Bonne infrastructure au niveau IT (internet). Les îles Caïmans offrent la connexion Internet la plus rapide de tous les Caraïbes.

Dubaï

Dubaï n’est pas uniquement connue pour être la cité de l’or, mais également pour être la ville de la démesure. A Dubaï, tout est question de grandeur (les centres commerciaux, les immenses grattes ciels, la Marina,…). Mais l’émirat offre des avantages pour les expatriés fiscaux souhaitant optimiser fiscalement.

- Vaste marché intérieur (grand centres commerciaux)

- Aucun impôt sur le revenu

- Aucun impôt sur les sociétés dans certaines zones franches (sauf certaines sociétés, comme les compagnies pétrolières, les banques,…)

- Aucun impôt sur les dividendes

- Facilité pour immatriculer sa société.

- Résidence fiscale à partir de 183 jours par an.

- Facilité pour obtenir un permis de résidence (visa)

Bermuda

Bermuda est un archipel situé dans l’océan Atlantique nord. C’est un territoire d’outre-mer britannique. Chaque année, cet archipel est visité par près de 600 000 touristes (pour une population locale de seulement 65000 habitants). Bermuda est l’une des destinations touristiques les plus chères au monde. Basé en plein cœur de l’Océan Atlantique, Bermuda est situé à 1035 km à vol d’oiseau de la côte la plus proche. Il est vrai que cette île est très isolée sur le plan géographique, et les importations de biens se font exclusivement par paquebot. Les Bermudes sont très prisées par les touristes amateurs de plages paradisiaques. Les Bermudes mérite également sa place dans notre classement des meilleurs paradis fiscaux, voici un petit tour d’horizon des principaux avantages fiscaux pour les investisseurs :

- Aucune TVA ou taxe sur les ventes

- Produits taxés importés à 25% (c’est la principale source de revenus de cet archipel)

- Charges sociales faibles (jusqu’à 10.25%, selon Pwc)

- Aucun impôt sur les sociétés (IS). Aucune taxe sur les dividendes. Aucune taxe sur les gains en capitaux.

- Aucun impôt sur les revenus (IR).

Si les Bermudes apparaissent encore comme une destination fiscale privilégiée par de nombreux investisseurs, notamment des sociétés dans le domaine électronique. Ce paradis fiscal devient de moins en moins attractif. Le gouvernement local a mis en place de nouvelles taxes assez dissuasives (comme la taxe sur les services financiers, la taxe sur la propriété). La taxe sur les propriétés est très dissuasive, notamment la taxe sur les propriétés commerciales ou les propriétés touristiques (hôtels).

BVI (British Virgin Islands)

La fiscalité dans les îles vierges britannique est très simple. Le territoire d’outre-mer britannique est notamment célèbre pour abriter le siège social de grandes entreprises internationales. Le territoire est également connu pour abriter la propriété secondaire de Richard Branson (milliardaire britannique) qui possède une île de 74 acres.

Il est vrai que ce territoire offre de nombreux avantages fiscaux aux investisseurs.

Voici un petit tour d’horizon des principaux avantages fiscaux de ce paradis fiscal :

- Aucun impôt sur les sociétés (IS). Aucun impôt sur les dividendes.

- Aucune taxe sur les plus-values

- Aucune taxe sur les ventes ou TVA

- Le gouvernement local a mis en place des charges sociales en 2005. Les premiers 10 000 dollars américains de rémunération ne sont pas soumis au paiement de charges sociales. Le taux applicable varie en fonction de l’entreprise (petit employeur, grande entreprise).

- Pas de droits de succession ou d’héritage.

- Aucun impôt sur les revenus.

- Pas de taxe sur les cadeaux.

- Taxe sur les propriétés.

Antigua et Barbuda

Antigua-et-Barbuda impose ses résidents sur leur revenu mondial. La fiscalité est attractive. Antigua-et-Barbuda ne prélève pas de droits de succession, ni d’impôts sur les successions. La fiscalité sur l’impôt sur le revenu varie entre 0 et 25%. Sous certaines conditions, il est possible d’obtenir un passeport avec par exemple 200000 dollars d’investissement dans l’immobilier.

Paradis fiscaux avec fiscalité réduite (IR et/ou IS)

Andorre

La principauté d’Andorre est attractive pour la mise en place d’une stratégie d’optimisation fiscale.

Voici quelques-uns des nombreux avantages de cet état :

- Fiscalité personnelle très faible : jusqu’à 10% de taxe sur les revenus

- Faibles charges sociales : jusqu’à 22% pour un travailleur indépendant (source : Cleis). Plafonnement des charges sociales.

- TVA très faible (4.5%). La plus faible d’Europe.

- Taux d’IS de 10% (mais peut être réduit à 2% selon certaines conditions). Exemptions possibles d’IS pour certaines activités (holdings,…).

- Coût du travail assez faible.

- Excellent système de santé (l’espérance de vie à Andorre est la plus élevée au monde, source)

- Système d’éducation performant.

- ATTENTION : je mets l’accent aux lecteurs sur l’actualité récente dans la presse notamment avec la quantité de youtubers qui se ruent sur Andorre pour des avantages fiscaux évidents n’a pour conséquent que d’accroitre les contrôles de l’administration fiscale sur cette zone!

Gibraltar

Gibraltar est un territoire britannique d’outre-mer basé dans le sud de l’Espagne. Gibraltar offre des avantages fiscaux indéniables à ces résidents. En devenant résident à Gibraltar, vous pourrez ainsi bénéficier des avantages suivants :

- Faible imposition sur le revenu

- Possibilité de devenir résident fiscal (Gibraltar a mis en place deux catégories de programmes fiscaux : statut autonome financièrement ou statut catégorie 2).

- Faible taux d’imposition sur les sociétés (le taux standard est de 10%, mais il existe des exceptions suivant l’origine des bénéfices)

- Faible taux d’imposition sur le revenu

- Programmes fiscaux très attractifs pour les étrangers (société offshore taxée à 0% selon certaines conditions,…)

Bulgarie

Si vous suivez régulièrement mes chroniques, vous savez que je recommande fortement la Bulgarie comme destination d’investissement. La Bulgarie offre des avantages indéniables pour les investisseurs. C’est une excellente destination pour une optimisation fiscale.

Voici une petite liste non exhaustive des avantages pour les investisseurs :

-

- Faible taux d’IS : une flat-tax de 10% sur l’ensemble des profits générés. Taxe sur les dividendes : 5%.

- Faible impôt sur le revenu (flat-tax de 10%)

- Charges sociales plafonnées à un salaire maximal de 3000 BGN (1500 euros) en 2020 (selon le centre des liaisons européennes et internationales)

- Pas de taxe d’habitation et faible taxe sur les propriétés (équivalent de la taxe foncière). La taxe sur la propriété varie, suivant la municipalité, entre 0.01% et 0.45% de la valeur fiscale de la propriété.

- Secteur immobilier dynamique et attractif (certains biens de qualité se négocient à moins de 800 euros le mètre carré dans la capitale).

- La possibilité pour 2 millions de BGN (+/- 1 million d’euros) investis dans les entreprises bulgares de disposer de la nationalité bulgare et pas seulement la résidence fiscale.

Rendement élevé dans l’immobilier

- Attractivité de la capitale Sofia avec un prix au m2 le plus faible de l’Union Européenne (1000e du m2) avec des opération en achat revente dans le neuf où l’on +/- 25% nets à 2 ans ou sur le mer noire avec par exemple plus pour la dimension plaisir en bord de mer à faible avec Sunny Beach.

- Excellente connexion Internet (gage de développement dans le futur).

- Aucune taxe sur la fortune.

- Un pays qui vise l’euro à horizon 4 ans : facteur de hausse de l’immobilier.

Découvrez plus d’informations sur le marché Bulgare dans cette catégorie Bulgarie.

En résumé, je suis un spécialiste du marché Bulgare. Je me ferai une joie de répondre à vos questions par mail.

Roumanie

La Roumanie est une plateforme très utilisée dans le cadre d’une stratégie d’optimisation fiscale. Le pays offre des avantages indéniables :

- Connexion Internet très rapide (selon le classement Akamai de 2017, la Roumanie se classe 5éme au niveau mondial devant la Suisse avec une connexion moyenne de 21.8 Mbps)

- Taux d’impôt sur le revenu personnel faible : 10% (sauf exceptions)

- Régime fiscal favorable aux petites entreprises (jusqu’à 1 million d’euros par an, et suivant certaines conditions, une entreprise peut bénéficier du régime fiscal de la micro-compagnie avec une taxe de 1% ou 3% suivant le nombre d’employés).

- Faible impôt sur les sociétés (IS) : 16% (sauf exceptions)

- Faible coût de la vie.

- Qualité de la vie (notamment dans la capitale)

- Les prix de l’immobilier ont fortement monté notamment sur Bucarest, vous viserez plus la valorisation que le rendement annuel locatif.

Estonie

L’Estonie n’est pas un paradis fiscal au sens propre du terme. Mais en revanche, pour certains profils d’expatriés, c’est une destination attractive notamment pour les professionnels de l’e-commerce ou les entrepreneurs commercialisant des produits / services dans l’Union Européenne. Le principal avantage de l’Estonie : 0% d’impôt sur les sociétés si les bénéfices ne sont pas distribués aux actionnaires de la société.

L’Estonie est l’un des rares pays au monde à ne taxer les bénéfices qu’au moment de la distribution. Créer une société en Estonie est un moyen de développer sur le long terme ses capitaux en les réinvestissant dans l’entreprise.

L’Estonie offre également des avantages indéniables pour l’optimisation fiscale :

- Création d’entreprise de façon 100% digital (certains services proposent une création de société 100% en ligne avec domiciliation incluse)

- Services innovants (les services du gouvernement sont 100% digitaux)

- Création d’une société rapide (immatriculation en moins de 24H)

- Impôt sur les sociétés : 0% (sauf si distribution)

- Impôt sur le revenu : 20% (source : Emta)

- Accès au marché intérieur de l’Union Européenne

- Stabilité monétaire (Euro)

- Stabilité politique (gouvernement stable) et politique libérale.

Lituanie

La Lituanie est un membre de l’Union Européenne. Cette juridiction est souvent utilisée pour des montages fiscaux. Sa fiscalité particulièrement attractive en fait une juridiction particulièrement attractive pour les investisseurs. La Lituanie mérite définitivement sa place dans le classement des meilleurs paradis fiscaux.

La Lituanie offre des avantages indéniables pour les investisseurs :

- Accès au marché unique européen (UE)

- Impôt sur les sociétés (IS) très attractif : 20%, mais les petites entreprises et les entreprises sous certaines conditions peuvent bénéficier d’une exonération ou d’un taux très faible (5%).

- Les revenus des entreprises lituaniennes contrôlées via un établissement permanent (PE) dans un autre pays de l’Union Européenne ou dans un pays ayant signé une convention de non double imposition avec la Lettonie, ne sont pas sujet à l’IS en Lituanie si les revenus sont générés à partir de l’établissement permanent.

- Aucune taxe locale

Lettonie

La Lettonie est souvent une juridiction utilisée pour des montages fiscaux complexes. Le pays est intégrée dans l’Union Européenne. Ancienne république soviétique, le pays semble désormais vouloir s’ouvrir sur le monde occidental. La Lettonie mérite clairement sa place dans le classement des meilleurs paradis fiscaux.

Ce paradis fiscal offre les avantages suivants aux investisseurs :

- Convention de non double imposition avec plus de 50 pays (avec notamment tous les pays de l’Union Européenne, ainsi que des pays comme les USA, le Canada, la Norvège, la Suisse…)

- Pays de l’Union Européenne (ouverture du marché unique européen) depuis 2004. Les entreprises lettones ont un numéro de TVA intracommunautaire, ce qui leur permet ainsi d’échanger avec d’autres sociétés de l’Union Européenne.

- Facilité pour immatriculer une entreprise / société

- Depuis 2018, le taux d’IS est de 0% en cas de non distribution des dividendes (20% sur les dividendes), source : https://www.fm.gov.lv/en/tax-system-latvia

- Fiscalité attractive

- Système de micro-entreprise : à partir de 15% de taxes tout compris pour les petites entreprises bénéficiant du statut de micro-entreprise (selon certaines conditions).

- Conditions attractives pour les sociétés holding internationales (suivant certaines conditions) avec certaines possibilités d’exonération.

- Marché économique très actif

Ile Maurice

L’île Maurice est une destination très prisée au niveau du tourisme. Chaque année, le pays attire une clientèle haut de gamme assez aisée, attirée notamment par les plages paradisiaques, le faible coût de la vie ainsi que la qualité de la vie locale. La population locale est multilingue : français, anglais et créole local. Mais l’île Maurice est également attractive pour l’optimisation fiscale. Chaque année, le gouvernement mauricien attire plusieurs centaines d’investisseurs étrangers. Les investisseurs étrangers sont notamment attirés par les avantages suivants :

- La population locale est multilingue : français, anglais et créole mauricien (atout pour le tourisme car le pays attire une clientèle internationale)

- Faible imposition personnelle (jusqu’à 15% sur les revenus personnels). À compter du 1er juillet 2018, le taux d’imposition de 15 % a été réduit à 10 % sur le revenu net annuel d’un particulier jusqu’à 650 000 roupies mauriciennes (MUR). Les revenus nets supérieurs à 650 000 roupies mauriciennes seront imposés à 15 % (source : Pwc).

- Système bancaire robuste (rattachement au réseau IBAN, banques solides,…)

- Aucune taxe locale (municipalité,…). Pas de taxe foncière. Pas de taxe d’habitation.

- Faibles charges sociales (avec un plafonnement attractif).

- Aucune taxe sur les grosses fortunes (mais par contre, en revanche, une taxe supplémentaire de 5% est appliquée pour les revenus au-dessus de 3.5 millions de roupies mauriciennes).

- Pas de taxes sur l’héritage, sur les cadeaux ou sur la propriété.

- Faible imposition sur les sociétés (jusqu’à 15%). Le pays a mis en place certains régimes fiscaux attractifs pour attirer les dropshippers sur son territoire (taxe à 3% pour les entreprises d’exportation sous certaines conditions).

- Le marché immobilier est attractif (on vous invite à consulter notre dossier spécial consacré à l’investissement à l’île maurice). Aujourd’hui, le seuil d’investissement pour le visa est pas à 375000 USD ce qui est très attractif.

- Pour suivre l’évolution de la fiscalité : https://www.mra.mu/index.php/individuals/solidarity-levy

Vanuatu

Basé dans le sud du Pacifique, le Vanuatu s’est rapidement spécialisé dans les années 70 comme une destination prisée dans le domaine fiscal. Le pays a mis en place en 1993 le statut fiscal des IBC sur le même modèle que l’archipel des Bahamas. Chaque année, des investisseurs franchissent le pas et s’installent dans cette république.

Voici une petite liste des principaux avantages à devenir résident fiscal au Vanuatu :

- Langue officielle : le Français

- Immatriculation d’une entreprise rapide

- Système juridique stable basé sur le Common Law anglais

- Sous certaines conditions, exonération de toute imposition locale (impôt sur les sociétés,…)

- Les IBC (International Business Company) n’ont aucune obligation de présenter des comptes financiers, des déclarations annuelles ou aucun audit comptable et financier.

- Aucun impôt sur les dividendes (selon certaines conditions)

- Système politique stable.

- Confidentialité et respect de la vie privée

- Un investissement sur l’île d’au moins 250000 USD pour obtenir un passeport et pas d’obligation de temps de résidence sur l’île pour avoir sa résidence à long terme.

Malte

Malte mérite définitivement sa place dans notre classement des meilleurs paradis fiscaux. Mais l’État n’est cependant pas associé à une quelconque liste noire de paradis fiscaux. Ce n’est pas à strictement parler un paradis fiscal.

Chaque année, des investisseurs franchissent le pas et s’installent à Malte pour profiter de quelques avantages fiscaux. Voici un petit tour d’horizon des avantages fiscaux à s’expatrier à Malte :

- Malte est intégrée dans l’Union Européenne. Le petit État a adopté l’Euro comme devise le 01 janvier 2008. Stabilité monétaire.

- Proximité géographique de l’Europe.

- Facilité pour immatriculer sa société à Malte. Législation moderne.

- Pays anglophone.

- L’état de Malte a signé 70 conventions de non double imposition.

- Stabilité économique et financière.

- Le coût pour obtenir un passeport sur cette zone reste élevé > 800000 dollars.

Chypre

Ce n’est pas à strictement parler un paradis fiscal, car l’imposition sur le revenu est assez élevée (barème progressif, jusqu’à 35%) mais au niveau de la fiscalité d’entreprise, Chypre est néanmoins très attractif : taux d’IS de 12.5%.

Voici les bénéfices de devenir résident fiscal à Chypre :

- Faible taux d’IS = 12.5%

- Impôt sur le revenu personnel faible et progressif (de 0 à 35%)

- Accès au marché intérieur de l’Union Européenne

- Stabilité monétaire

- Système politique stable

- Faible coût de la vie.

- Qualité des infrastructures.

- Un investissement d’au moins 30000 euros en immobilier est nécessaire pour avoir une résidence permanente.

Bélize

Bélize est un État de l’Amérique centrale. C’est un pays très sauvage et assez peu urbanisé. Le pays est recouvert d’une jungle. De nombreux investisseurs investissent dans le pays dans le domaine de l’éco-tourisme. Au fil des années, le pays est devenu une plateforme d’optimisation fiscale très populaire chez les investisseurs. Le pays a mis en place en 1990 un statut pour les entreprises offshore particulièrement avantageux : le IBC (International Business Company). Ce statut permet à une entreprise de ne pas être taxée sur l’ensemble de ses revenus mondiaux. De ce fait, le Bélize abrite de nombreuses sociétés internationales.

Voici une liste des avantages fiscaux de cet état :

- Aucun impôt sur les sociétés pour les IBC (International Business Company)

- Aucun impôt anticipé sur les dividendes pour les sociétés internationales

- Le Bélize est un pays anglophone (l’espagnol est également une langue très parlée dans le pays)

- Pas de TVA pour les sociétés offshore

- Aucune taxe sur les gains en capitaux

- Fiscalité personnelle assez faible : les résidents de Bélize sont taxés à hauteur de 25% (imposition personnelle), mais avec une exemption sur les 14500 premiers dollars américains.

- Stabilité monétaire (la devise locale dispose d’une parité fixe avec le dollar américain).

- Aucun impôt sur les pensions (retraites)

Singapour

Singapour est une place financière incontournable sur le marché asiatique. Il est vrai que le pays est aussi très célèbre pour sa faible taxation et sa législation pro-business.

Selon l’autorité fiscale Singapourienne, les résidents fiscaux de Singapour bénéficient d’avantages fiscaux indéniables :

- Société imposée à l’IS à 8.5% ou 17% (suivant le montant des bénéfices). Certaines sociétés sont exemptées d’IS les premières années d’existence (suivant certaines conditions).

- Taux de TVA faible (7% depuis 1994)

- Aucune taxe sur les dividendes

- Aucune taxe sur les gains en capitaux

- Aucune taxe sur les plus-values financières (attention cela ne concerne pas le trading professionnel)

- Impôt sur le revenu progressif et très attractif (de 0% à 22% maximum)

- Plus de 50 conventions de non double imposition négociées (dont celle avec la France signée le 15 janvier 2015 que l’on vous invite à découvrir ici).

Le gouvernement de Singapour cherche à attirer les entrepreneurs, les talents et les grosses fortunes. Le pays a donc ainsi développé une gamme de visas / permis de séjour orientés vers ces catégories : visa entrepreneur EntrePass, Employment Pass. N’hésitez pas à bénéficier de nos conseils et notre expertise en nous contactant.

Panama

Panama est un état situé en Amérique centrale. Au fil des années, le Panama est devenu une plateforme incontournable dans le domaine de l’optimisation fiscale.

Il est vrai que le pays offre de nombreux avantages pour les investisseurs :

- Fiscalité territoriale (les résidents fiscaux au Panama ne paient des impôts que sur les revenus générés au Panama). Aucun impôt sur le revenu (ou sur les sociétés) pour les revenus de source étrangère (méfiez-vous cependant de la règle du Permanent Establishment).

- Impôt sur le revenu faible et progressif (jusqu’à 25%)

- Main d’oeuvre abondante et attractive

- Programme immobilier avec une forte demande, prix au mètre carré en hausse, il faudra compter de l’ordre de 250000 usd pour un appartement sur la capitale.

- Langue officielle : Espagnol

- Système bancaire fiable

- Faible coût de la vie (plus élevé cependant qu’en Bulgarie à titre d’exemple).

Je vous invite à découvrir le dossier spécial consacré à l’investissement au Panama disponible en cliquant ici.

Hong Kong

Hong Kong, également surnommée la perle de l’Orient, est une destination fiscale de premier choix pour une expatriation fiscale en Asie. La cité-état est considérée comme le paradis fiscal des asiatiques, même si la ville a tendance à perdre des parts de marché depuis 1995 au profit de Singapour ou Dubaï.

En faisant de Hong Kong votre paradis fiscal, vous allez profiter des avantages suivants :

- Faible taux IS (jusqu’à 16.5%), source : IRD. Aucune imposition des bénéfices si activité hors de Hong Kong (en réalité cette exception a assez compliqué à justifier).

- Impôt sur le revenu progressif et faible (entre 2% et 17%, suivant le montant des revenus personnels, selon le site officiel du gouvernement de Hong Kong)

- Pas de fiscalité sur les revenus d’une société locale provenant de l’étranger

- Nombreux programmes de déductions fiscales (notamment sur les compagnies)

- Facilité de création d’une entreprise (le compte bancaire en revanche est plus compliqué à ouvrir pour une entreprise récente).

- Système libéral

- Possibilité de commercer avec la Chine (1er marché économique au monde en PIB PPA selon Wikipedia)

- Stabilité monétaire (le HKD est très stable, malgré toutes les attaques monétaires des spéculateurs)

- Complexité pour obtenir facilement un compte bancaire

Delaware

Malgré sa petite taille, le Delaware est le plus petit état américain après le Rhode Island (source), le Delaware concentre 67.8% des immatriculations des 500 plus grandes entreprises américaines (source). En 2019, et selon le service d’enregistrement des entreprises du Delaware, plus de 226 000 entreprises se sont créées dans l’État.

Le Delaware attire chaque année de nombreux entrepreneurs en raison de ses avantages indéniables :

- Juridiction très stable. Jurisprudence des tribunaux très stable.

- Aucune taxe sur les ventes dans l’état (sales tax)

- Taxes très faible (taxe annuelle sur les entreprises : franchise tax)

- Formalité de création d’entreprise simplifiée au maximum

- Le Delaware autorise la création d’une LLC single member (une société constituée d’un seul actionnaire / membre).

- Anonymat / Confidentialité des actionnaires des entreprises.

Une SMLLC aux USA est très attrayante pour les entrepreneurs étrangers car selon la juridiction américaine (source), une LLC constituée d’un seul membre est une société considérée fiscalement comme une DE (disregarded entity = entité distincte) sauf exception, ce qui signifie que tous les bénéfices de l’entreprise sont automatiquement redistribués fiscalement au membre de la société LLC. C’est donc ainsi l’actionnaire de cette LLC (le single member) qui déclare les bénéfices et les impôts sur sa feuille de déclaration d’impôt sur le revenu (sauf exception). Si le membre unique de cette LLC réside fiscalement à l’étranger, et si certaines conditions d’exploitation sont réunies, alors tous les bénéfices de la LLC remontent directement au membre à l’étranger. Ces bénéfices seront donc imposés à l’étranger (sauf exception) selon le principe du Permanent Establishment (PE).

Irlande

L’Irlande est souvent décrite comme un paradis fiscal. Il est vrai que ce pays abrite le siège social de nombreux grands groupes d’informatique, comme Google par exemple. L’Irlande est attractive sur le plan fiscal comme nous allons le voir. Mais ce n’est pas un paradis fiscal au sens strict du terme.

Mais dans une optique de valorisation de son entreprise, l’Irlande offre quelques avantages pour les investisseurs.

Bénéfices à s’installer fiscalement en Irlande :

- Taux d’IS = 10%

- Facilité pour créer son entreprise en ligne (quelques minutes suffisent). Coût de l’immatriculation réduit (moins de 200 euros) pour une immatriculation sans montage complexe. Un seul actionnaire suffit pour créer son entreprise.

- Réseau bancaire fiable et robuste. Facilité pour créer son compte bancaire.

- Législation libérale.

- Système juridique stable.

- Stabilité politique

- Accès au marché intérieur de l’Union Européenne.

- Aucun WHT (taxe sur les dividendes) sous certaines conditions (source : Revenue.ie), notamment en cas de versement d’un dividende d’une filiale à sa compagnie mère basée dans un autre état de l’Union Européenne.

- L’Anglais est la langue officielle

Jersey

L’île de Jersey est une île rattachée au Royaume-Uni, mais indépendante au niveau financier et économique. Cette juridiction est particulièrement prisée par certaines grandes fortunes. L’île de Jersey est souvent considérée comme un paradis fiscal, en raison notamment de la présence de plus de 30 banques avec des actifs se chiffrant à plus de 400 milliards d’euros. L’île de Jersey est souvent un paradis fiscal utilisé par des multinationales pour faire remonter les bénéfices issus d’une activité à l’étranger vers un holding basé sur l’île de Jersey. Apple depuis quelques années a décidé par exemple de migrer son holding en Europe sur l’île de Jersey afin d’éviter une trop forte imposition (source)

Portugal

Le Portugal reste une destinations fiscales pour les futurs retraités. Ce n’est pas à proprement parler un paradis fiscal, mais le Portugal offre des avantages indéniables pour les investisseurs. C’est une destination fiscale très prisée par les investisseurs en dehors de l’UE. Le Portugal dispose d’un programme de résidence fiscale UE (avec des conditions d’accès très accessibles, et la possibilité d’obtenir un passeport au bout de 6 ans).

Voici une liste non exhaustive des avantages du Portugal :

- Avantages fiscaux : le nouveau régime prévoit une imposition forfaitaire des revenus issus des retraites étrangères à hauteur de 10% (sous certaines conditions) pendant 10 ans (moins attractive qu’auparavant).

- Accès au marché intérieur de l’Union Européenne. Le Portugal peut devenir votre porte d’entrée d’un marché très vaste : plus de 250 millions d’interlocuteurs parlent le Portugais dans le monde.

Les pièges à éviter lors d’une expatriation fiscale

La fraude fiscale est considérée comme le détournement illégal d’un système fiscal pour échapper aux contributions publiques obligatoires. La France définit la fraude fiscale d’un point de vue juridique comme : « une infraction à la Loi commise dans le but d’échapper à l’imposition ou bien d’en réduire le montant ».

Il est essentiel de ne pas enfreindre la législation dans votre pays de résidence. Suivant votre pays de résidence, la peine prononcée par les tribunaux peut être plus ou moins lourde (en France, cela peut aller jusqu’à une amende de 2 millions d’euros et une peine d’emprisonnement de 7 ans dans les cas les plus graves). Il est important de comprendre que l’optimisation fiscale ne doit pas rimer avec fraude fiscale.

On vous dévoile ci-dessous une liste non exhaustive des pièges à éviter lors d’une expatriation fiscale afin de ne pas tomber dans le panneau de la fraude fiscale.

L’accord d’échange automatique d’informations fiscale (TIEA)

Inutile de frauder avec votre état où vous résidez. La plupart des pays dans le monde ont signé, il y a quelques années, un accord d’échange automatique d’informations fiscales (accord TIEA). Concrètement avec cet accord, les États signataires s’engagent à échanger de façon automatique les informations fiscales concernant les résidents fiscaux des pays signataires.

Ainsi, si vous ouvrez un compte bancaire à l’étranger, tout en étant basé fiscalement dans un autre pays (notion de résidence fiscale), si le pays dans lequel vous ouvrez ce compte bancaire a négocié un accord TIEA avec votre pays de résidence, alors celui-ci va échanger de façon automatique la situation de votre compte avec votre pays de résidence. L’échange fiscal se fait via des fichiers électroniques de façon périodique (habituellement un fichier par an). Je vous recommande de consulter le site de l’OCDE ici.

Il est important de noter que les USA n’ont pas ratifié l’accord TIEA, et si vous voulez mon avis, il y a de fortes chances qu’il ne le ratifie jamais.

En revanche, les USA ont négocié des accords FATCA (que je détaille un peu plus loin dans l’article). D’autres pays n’ont pas encore négocié d’accords TIEA (ou les négociations sont en cours). Je pense que de toute façon, ça sera la norme fiscale au niveau international, et que le dispositif sera enrichi dans quelques années. Les autorités fiscales françaises améliorent en ce moment le système informatique afin d’intégrer de façon plus directe le flux des données. Une exploitation systématique du flux de données est à prévoir dans quelques années (regroupement automatique des données,…).

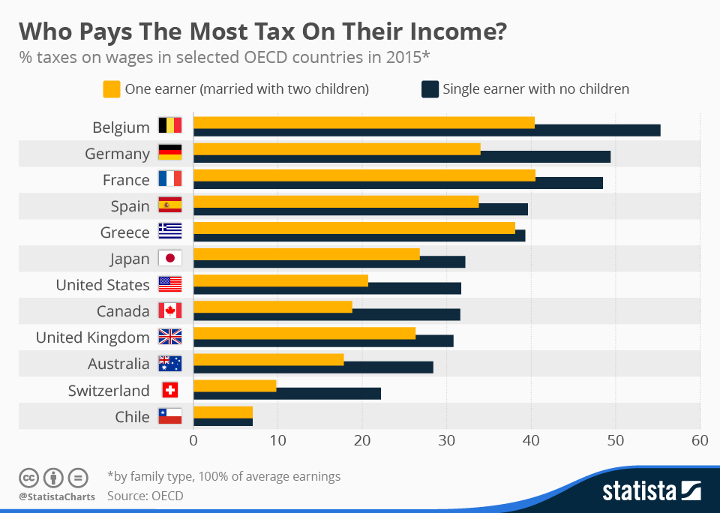

Les USA : le nouveau paradis fiscal ?

On entend souvent sur le web que les USA est un paradis fiscal pour les expatriés, mais c’est faux ! La fiscalité aux USA est l’une des plus lourdes au monde avec un taux d’imposition allant jusqu’à 35%. Je vous invite à consulter le graphique du service Statista :

Alors bien sûr la fiscalité est moins lourde qu’en France, mais il ne faut pas oublier qu’un business aux USA supporte une taxation multiple :

- au niveau fédéral (avec des taxes jusqu’à 35%)

- au niveau de l’état (sales tax, impôt sur les sociétés)

- au niveau du comté

- au niveau de la municipalité

Le cas des SMLLC en DE aux USA :

Pour les actionnaires détenant une société de type single member LLC aux USA, les bénéfices remontent exclusivement (sauf exception) vers l’associé de la société. Si l’actionnaire est résident à l’étranger, et sous certaines conditions, les bénéfices de la société ne sont donc pas taxés aux USA mais dans le pays de résidence de l’actionnaire (suivant le concept de Permanent Establishment). A court terme, la LLC peut apparaître comme une solution fiscale attractive, mais sauf et c’est mon point de vue personnel : vous signez un chèque en blanc aux USA. A terme, vous vous exposez à un rattrapage fiscal pour cause de fraude fiscale en cas de non déclaration dans votre pays d’origine. Et c’est sans doute l’une des raisons qui pousse les USA à ne pas ratifier l’accord TIEA. Ils n’en ont pas besoin. Ils préfèrent capter les capitaux étrangers dans les banques américaines. L’accord FATCA étant quasi-unilatéral, et ne comportant quasiment aucune obligation des USA, les banques américaines n’ont aucune obligation de partager les informations fiscales avec les gouvernements d’autres pays (sauf exceptions). A terme, les USA vont attirer plusieurs milliers de milliards d’euros d’actifs étrangers sur son sol. On ignore totalement le traitement fiscal réservé à ces fonds dans le futur (confiscation, gel,…). C’est un risque non négligeable.

D’ailleurs, je suis toujours surpris du manque d’équilibre de l’accord fiscal conclu entre le gouvernement français et les USA (disponible ici). Les USA s’engagent sur 6 petits alinéas assez peu précis, tandis que le gouvernement français s’engage à partager des informations fiscales vastes sur tous les résidents américains (ou citoyens américains). Le concept de “French Reportable Account” est aussi beaucoup plus restreint que le concept de “US Reportable Account” dans cet accord.

Convention de non double imposition

Méfiez-vous en fonction de votre pays de résidence fiscal, car certains pays n’ont pas négocié de convention de non double imposition avec d’autres pays. C’est par exemple le cas du Panama qui n’a pas (à ce jour) négocié de convention de non double imposition avec Hong Kong. Chaque autorité fiscale tient à jour sa propre liste de conventions de non double imposition que nous vous invitons à consulter.

Le FATCA

Le FATCA est une loi adoptée par les USA en 2010 afin de prévenir l’évasion fiscale de ses propres ressortissants. C’est une loi qui vise à déceler les résidents fiscaux américains ayant recours à des comptes bancaires étrangers pour dissimuler des gains afin d’éviter de payer des impôts sur le sol américain. C’est une loi extrêmement puissante, et à ce jour, de nombreuses banques refusent d’ouvrir un compte bancaire à un citoyen américain (ou un résident américain) car l’échange d’informations génère un coût administratif trop élevé.

A ce jour, de nombreux pays dans le monde ont ratifié cet accord, dont notamment l’État français. Je vous invite à découvrir la liste (début janvier 2021) des états ayant acceptés de signer cet accord d’échange fiscal ici.

ou encore sur le site du trésor public américain en cliquant ici.

Comprendre la notion de Permanent Establishment (PE)

L’OCDE définit la notation de Permanent Establishment (PE) dans l’article 5 de son traité fiscal modèle (source : la librairie OCDE). C’est une définition qui est reprise dans la quasi majeure partie des conventions de non double imposition à travers le monde. Concrètement, dans cette définition, un établissement permanent est définit comme :

- une installation fixe où le business est géré (comme un local, un lieu de gestion de l’entreprise, un atelier, une usine,…) (article 5, paragraphe 1) ;

- un établissement stable de construction ou de projet.

Le G20 tente de compléter la notion de Permanent Establishment (PE) afin de s’adapter à la digitalisation de l’économie (nouveau nexus). Une nouvelle réglementation est à prévoir dans le futur.

Ce concept de Permanent Establishment est fondamental dans le cadre d’une expatriation fiscale. Techniquement, une autorité fiscale peut reconsidérer (si certaines conditions sont réunies) votre lieu de résidence fiscale. Méfiez-vous donc des fiscalistes en herbe qui vous préconisent de créer votre société au Delaware afin d’échapper à la fiscalité dans votre pays de résidence. Cela n’est pas toujours vrai.

La notion particulière de PE de la France

La notion d’établissement permanent varie suivant l’état. Il convient de vérifier la convention fiscale applicable. La France a une notion particulière de l’établissement permanent.

Au niveau des entreprises :

La notion d’établissement permanent a été précisée par un arrêt de la Cour administrative suprême française. La notion de PE se réfère à une entreprise exploitée en France qui peut se matérialiser dans l’une des trois situations suivantes :

- Activité commerciale exercée par l’intermédiaire d’un établissement (c’est-à-dire une installation commerciale fixe fonctionnant avec un certain degré d’autonomie [par exemple, une succursale, un bureau de vente]).

- Activité commerciale exercée en France par un agent dépendant.

- Existence d’un cycle commercial complet en France.

Une demande de précision peut être déposée auprès de l’administration fiscale française pour obtenir la confirmation que la présence en France d’une société étrangère est un PE.

Au niveau de la résidence fiscale d’un particulier :

Dans le droit fiscal français, une personne est considérée comme domiciliée fiscalement en France si au moins des critères suivants est remplis :

- La personne réside plus de 183 jours par an sur le territoire français

- La résidence de la personne (ou de la famille) se trouve en France ou la France est le lieu de séjour principal.

- Les activités professionnelles sont exercées en France.

- La France est le centre des intérêts économiques de la personne.

Dans le cas où 2 états revendiquent de façon simultanée la résidence fiscale, c’est souvent la convention fiscale entre les deux pays qui va départager les deux états (sous certaines conditions).

Attention aux escroqueries dans le secteur

Le secteur de l’expatriation fiscale regorge d’escroqueries en tout genre. Si votre projet d’expatriation fiscale est sérieux, vous devez prendre le temps de bien le définir. Il est préférable de perdre quelques mois à définir votre projet, plutôt que votre patrimoine. N’oubliez pas que je suis expert en gestion de patrimoine, et je me ferai donc une joie de vous aider dans la mise en place de votre stratégie fiscale.

Voici une liste non exhaustive des principales escroqueries observées dans le domaine des paradis fiscaux :

- Ouverture d’un compte bancaire dans un établissement non réglementé (et donc hors la loi).

- Chantage du cabinet de fiscaliste : il arrive très souvent que le cabinet fiscal mandaté détourne certains actifs. C’est déjà arrivé dans le passé. Ils utilisent leur pouvoir pour revendre certains actifs. Le service Nominee est un véritable chèque en blanc signé au cabinet fiscaliste.

- Hausse drastique des frais liés au renouvellement d’une structure à l’étranger (frais de domiciliation, frais du registered agent,…)

- Partage systématique des informations fiscales avec les services gouvernementaux : certains sites peu scrupuleux peuvent être simplement mis en place pour récupérer votre adresse IP et certaines de vos informations fiscales personnelles (nom,…).

- Piratage ou revente de vos données fiscales à des gouvernements étrangers. Il faut savoir, qu’à titre d’exemple, que la France rémunère les dénonciations fiscales pour des sommes supérieures à 100 000 euros. La France garantit notamment l’anonymat au dénonciateur, et elle rémunère à hauteur de XX% l’ensemble des données (montant maximal : 1 million d’euros par dénonciation). Dans ces conditions, les membres des cabinets à l’étranger sont largement incités à dévoiler les données fiscales de certains de leurs clients, c’est notamment ce qui s’est passé en Suisse il y a quelques années avec certaines banques.

- Services Nominee (la plupart des pays interdisent la pratique de ces services, et en cas d’utilisation illégale de ces services, vous n’avez aucun recours légal)

- Blocage des fonds par l’institution financière sous prétexte d’un motif fallacieux. Impossibilité de récupérer son dû.

- Cabinet fiscaliste hors la loi : la création d’un site Internet est assez rapide. Comptez quelques milliers d’euros d’investissement, et n’importe qui peut se prétendre fiscaliste du jour au lendemain. Le risque c’est aussi l’incompétence de vos interlocuteurs. S’ ils n’ont pas les compétences fiscales nécessaires pour vous conseiller dans votre montage fiscal, cela peut vite vous coûter très cher (et vous aurez peu de recours).

- Faire croire à l’exonération des droits de succession pour des héritiers encore en France : c’est un grand classique, on pense que ses héritiers résidents fiscaux français ne seront pas imposés sur les biens à l’étranger par le défunt. Il convient de bien réfléchir à son format de délocalisation de son patrimoine à l’étranger.

- Ne cibler qu’une zone fiscale pour son patrimoine délocalisé : c’est souvent la plus grand erreur des candidats à l’expatriation.

Une expatriation fiscale est un processus long et coûteux. Il faut souvent se méfier des offres trop belles et trop alléchantes. Je ne compte pas le nombre de services fiscalistes prétendant qu’en installant le siège de votre entreprise au Delaware, vous ne paierez aucun impôt. Ce n’est pas forcément vrai, mais ces services vont vous faire croire ce que vous voulez entendre. La vérité n’est pas toujours bonne à entendre.

Liste noire des paradis fiscaux

La liste noire des paradis fiscaux varie suivant l’état et les relations diplomatiques. On peut par exemple remarquer l’absence de certaines monarchies arabes (Dubaï,…) pourtant peu collaboratives avec l’Union Européenne au niveau fiscal.

La liste noire de l’Union Européenne

L’Union Européenne met à jour sa propre liste des paradis fiscaux. Ce sont des états que l’union considère comme non collaboratifs car ils ne respectent pas certains engagements :

- manque de transparence

- engagements non respectés dans les temps

- aucun partage d’informations fiscales.

Au 05 novembre 2019, selon le site Europa, les états suivant étant considérés comme non collaboratifs :

Samoa américaines

Anguilla

Barbade

Fidji

Guam

Palau

Panama

Samoa

Seychelles

Trinité-et-Tobago

Îles Vierges américaines

Vanuatu

Le Trésor Public Français et sa liste noire des paradis fiscaux

Le Trésor Public Français tient également à jour sa propre liste des pays non coopératifs sur le plan fiscal. Cette liste est accessible sur le site officiel de l’autorité fiscale française accessible ici. Cette liste a été mise à jour en janvier 2020.

Liste du ministère de l’économie et des finances (mise à jour du 7 janvier 2020) :

Anguilla

les Bahamas

les Fidji

Guam

les Îles Vierges américaines

les Îles Vierges britanniques

Oman

le Panama

les Samoa américaines

les Samoa

les Seychelles

Trinité-et-Tobago

le Vanuatu

Comment bien choisir son paradis fiscal ?

Définir son objectif

Le choix d’une destination fiscale doit répondre à un objectif en termes d’optimisation fiscale. L’optimisation fiscale doit vous permettre (de façon légale) de réduire votre imposition aux impôts. Vous devez vous poser les questions suivantes :

- sur quelles sources de revenus sont prélevées vos impôts ? Est-ce qu’il s’agit d’impôts personnels, de taxes sur les propriétés, d’imposition sur la fortune, de charges sociales, d’impôts sur les bénéfices de vos entreprises ?

- Souhaitez-vous vous construire un patrimoine personnel ? Souhaitez-vous protéger votre patrimoine personnel ? Souhaitez-vous valoriser votre entreprise ? Où sont localisés vos clients ? Votre activité est-elle facilement délocalisable ?

Objectif : Besoin de protection de patrimoine

Vous avez un patrimoine très important (supérieur à 50 millions d’euros) ?

Il est essentiel de protéger votre patrimoine personnel contre une fiscalité oppressive. Il est ainsi essentiel d’éviter de s’installer fiscalement dans un territoire taxant le patrimoine immobilier.

Voici quelques juridictions SANS taxes sur la propriété immobilière (liste non exhaustive) :

- Monaco : Aucune taxe sur la propriété immobilière – Location immobilière : 1% de taxe sur le montant total annuel des loyers.

- Iles Caïman

- Émirats Arabes Unis

Objectif : Transmission d’un patrimoine

Très souvent, l’expatriation fiscale répond à un besoin de faciliter la transmission d’un patrimoine. Dans ce cas, il faut s’orienter vers des destinations sans taxes sur les successions.

Quelques juridictions dans le monde SANS taxes sur la succession (liste non exhaustive) :

- Hong Kong

- Singapour

- La Bulgarie (format le moins coûteux pour s’installer)

- Nouvelle-Zélande

- Australie

- Canada

- Estonie

- Macau

Valorisation de patrimoine sur le long terme

De nombreux investisseurs souhaitent protéger leurs patrimoines contre les impôts sur les richesses (en France, par exemple, l’IFI est souvent perçu comme une taxe sur la richesse). Dans le cas d’un patrimoine composé de biens mobiliers / immobiliers (hors financiers), les fiscalistes orientent souvent vers des structures à l’étranger tels que des trusts ou dans des pays sans taxe sur la richesse.

Ingvar Kamprad (fondateur de Ikea) :

C’était notamment le choix du milliardaire d’origine suédoise Ingvar Kamprad, fondateur du magasin Ikea, qui a choisi de délocaliser son domicile personnel afin d’éviter une trop forte imposition personnelle.

Développement d’une entreprise

Vous payez trop d’impôts et de charges sociales dans votre pays de résidence ? Vous exercez une activité facilement délocalisable ? Très souvent, les consultants peuvent (sous certaines conditions) déplacer le siège social de leurs entreprises dans l’Union Européenne. Il est également envisageable, sous certaines conditions, d’optimiser sa fiscalité en installant certaines de ces activités dans un autre pays.

Voici les raisons qui peuvent vous inciter à relocaliser le lieu d’exercice de votre activité :

- trop de charges sociales (certains pays comme la Bulgarie plafonnent le montant maximal de charges sociales)

- grille d’imposition désavantageuse (en France 33% environ, contre une flat-tax de 10% en Bulgarie à titre d’exemple)

- réglementation trop lourde

- activité 100% immatérielle

- meilleure protection de votre patrimoine personnel

- accès aux capitaux (droit à l’appel public à l’épargne).

Pour le développement d’une entreprise en offshore, certaines destinations fiscales sont particulièrement prisées, comme : la Bulgarie, Gibraltar, l’île Maurice ou encore Singapour.

La Bulgarie par exemple permet de créer une société à faible coût (type SARL) et disposer d’une fiscalité de 10% sur les bénéfices et seulement 5% sur les dividendes. Vous resterez dans l’union européenne.

L’Estonie par exemple n’impose les bénéfices qu’au moment de la distribution. Si votre objectif est de réinvestir les bénéfices dans l’exploitation de votre entreprise, vous avez donc tout intérêt à implanter le siège social de votre entreprise dans ce pays.

CONCLUSION

Un départ à l’étranger ne s’improvise pas. Un manque de préparation peut être lourd de conséquences. Je vous invite à me contacter sur le formulaire de contact pour obtenir des informations complémentaires.

En cas de départ à l’étranger, certaines juridictions vous offrent des avantages fiscaux indéniables.

Ce guide n’a pas pour objectif de vous inciter à frauder, mais simplement à vous dévoiler ce type d’informations. Le choix d’une destination fiscale varie suivant votre situation financière personnelle et son projet de vie (pensez également à votre qualité de vie!) : type d’optimisation (patrimoine, revenus, entreprise, succession), le montant des revenus, le montant du patrimoine, la localisation géographique, vos objectifs patrimoniaux.