L’assurance-vie au Luxembourg séduit de nombreux français. Il est vrai que ce sont des supports d’investissement particulièrement attractifs grâce notamment au cadre fiscal unique. Dans ce dossier, je vous explique le fonctionnement d’une assurance-vie au Luxembourg, et je vous donne mon point de vue sur la rentabilité d’une assurance-vie au Luxembourg par comparaison avec un investissement immobilier international.

Disclaimer : Les informations de cet article ne constituent pas un conseil en investissement personnalisé. Si vous souhaitez mettre en place une stratégie d’investissement personnalisée, n’hésitez pas à me contacter.

L’assurance-vie au Luxembourg : comment ça marche ?

Définition de l’assurance-vie au Luxembourg

Une assurance-vie au Luxembourg est un contrat où un assureur s’engage à verser au bénéficiaire (le souscripteur ou un tiers désigné), une somme prédéterminée, en cas de décès de l’assuré, en échange du versement de primes.

Ce placement financier est utilisé pour se constituer une épargne tout en profitant d’une fiscalité particulièrement attractive.

L’assurance-vie au Luxembourg n’est pas soumise aux droits de succession, ce qui facilite notamment la transmission d’un patrimoine financier.

De plus, le cadre juridique de l’assurance-vie au Luxembourg offre une sécurité renforcée pour le souscripteur, comme nous allons le voir ci-dessous.

Pourquoi investir des fonds dans l’assurance-vie au Luxembourg ?

Une assurance-vie au Luxembourg est un contrat sécurisé. Le cadre juridique d’une assurance-vie au Luxembourg est garanti par la législation luxembourgeoise.

Une assurance-vie au Luxembourg offre un contrat particulièrement sécurisé au niveau juridique. Le cadre juridique d’un contrat d’assurance-vie au Luxembourg fixe un cadre réglementaire très strict.

Une assurance-vie au Luxembourg est réglementée et surveillée par le commissariat aux assurances (CAA). C’est l’organisme luxembourgeois de surveillance du secteur des assurances. Cet organisme se charge notamment de vérifier si les actifs mobiliers sont bien déposés dans une banque agréée, mais l’organisme organise également un contrôle trimestriel pour s’assurer que le montant des provisions techniques est équilibré par rapport aux actifs mobiliers.

En cas de défaillance financière de la compagnie d’assurance, le souscripteur d’un contrat d’assurance-vie au Luxembourg est considéré comme un super créancier privilégié selon la législation luxembourgeoise.

Comment fonctionne une assurance-vie au Luxembourg ?

Il faut savoir que le Luxembourg n’applique pas de fiscalité sur les non-résidents luxembourgeois en matière d’assurance-vie. Cela permet ainsi d’organiser des contrats d’assurance-vie sur mesure optimisés au niveau fiscal et juridique.

Le montage peut être particulièrement intéressant dans certaines situations (expatriés,…). Je vous invite bien sûr à me contacter si vous avez besoin des conseils d’un expert en gestion de patrimoine.

Le Luxembourg a signé une convention de non double imposition avec 97 pays à travers le monde, dont notamment la France et la plupart des pays européens. Certaines conventions sont en cours de négociation. Je vous invite à consulter ce lien pour consulter la liste complète des conventions fiscales internationales du Luxembourg.

L’investissement dans un contrat d’assurance-vie au Luxembourg peut se faire dans différentes devises : Euro, US Dollar, la Livre Sterling ou encore le Franc Suisse.

ATTENTION : Pour un résident fiscal français, la déclaration de souscription d’un contrat d’assurance-vie au Luxembourg est obligatoire. La législation française prévoit des pénalités importantes en cas de non-déclaration pouvant atteindre 25% des sommes versées.

Qui peut souscrire une assurance-vie au Luxembourg ?

Une assurance-vie au Luxembourg est ouverte à tous les investisseurs, même s’il faut bien comprendre qu’en règle générale, la plupart des fonds exigent un apport minimal de 250 000 euros, mais on peut investir dans des fonds plus accessibles (comme le fonds Profolio de la compagnie Bâloise Vie Luxembourg SA qui exige un dépôt plus faible de 100 000 euros).

La souscription d’un contrat d’assurance-vie au Luxembourg est cependant interdite aux résidents fiscaux de certains pays : USA, Suisse ou encore les pays de la liste noire.

Veuillez noter que l’origine des fonds versés au capital d’un contrat d’assurance-vie au Luxembourg fait systématiquement l’objet d’une vérification par les services juridiques de la compagnie d’assurance.

Un contrat avec un ticket d’entrée ne vous donne pas accès à tous les supports d’investissement.

Les supports sont également choisis en fonction de votre expérience d’investisseur, et de votre profil de risque. La plupart des fonds donnent le choix entre plusieurs niveaux de risques :

Veuillez noter que tous les supports ne sont pas forcément accessibles par tous les investisseurs.

Quels sont les supports des contrats d’assurance-vie au Luxembourg ?

Les contrats d’assurance-vie au Luxembourg offrent une plus grande diversité de supports que les contrats français. On peut ainsi investir dans un fonds avec un taux garanti généralement en euros ou encore dans d’autres devises comme le dollar américain.

On y trouve de nombreux supports d’investissement :

- fonds d’assurance spécialisés : obligations, actions, fonds international, produits structurés,…

- fonds externes

- fonds internes

Faut-il souscrire une assurance-vie au Luxembourg ? Avantages / Inconvénients

Une assurance-vie au Luxembourg comprend de nombreux supports d’investissements. Un chef d’entreprise peut également y intégrer les parts de sa société. L’assurance-vie est sécurisée par le droit luxembourgeois : le commissariat aux assurances (CAA) contrôle la solvabilité de l’organisme d’assurance. Il faut savoir qu’au Luxembourg, les fonds déposés dans un contrat d’assurance-vie sont obligatoirement transférés sur un compte sécurisé dans un établissement bancaire indépendant. Ainsi, en cas de défaillance de l’assureur, les fonds déposés auprès de l’établissement bancaire sont insaisissables.

En France, en cas de faillite de l’assureur, le capital d’un contrat d’assurance-vie est garanti à hauteur de 70 000 euros par assuré maximum selon la législation française.

En revanche, le Luxembourg dispose du système de capital le plus protecteur au monde. Les assurés ont le statut de créancier prioritaire, ce qui signifie qu’ils seront donc ainsi remboursés en priorité.

Une assurance-vie au Luxembourg est assez avantageuse, mais il faut savoir que le ticket d’entrée est à plus de 250 000 euros, ce qui en fait pas forcément un placement accessible à tous les budgets. Les frais de gestion sont assez élevés. Le fonds euros n’est pas avantageux.

Le Luxembourg applique le principe de la neutralité fiscale. Ce qui signifie que pour un résident fiscal français, vous devrez notamment déclarer vos revenus issus de votre contrat d’assurance-vie Luxembourg directement sur votre feuille d’imposition française. C’est donc le taux de fiscalité français qui va s’appliquer. Il faut bien comprendre qu’il n’y a aucun intérêt fiscal à souscrire un contrat d’assurance-vie au Luxembourg pour un résident fiscal français puisque c’est le taux de fiscalité français qui s’applique.

Par contre en revanche, une assurance-vie au Luxembourg offre une protection idéale contre les effets de la loi Sapin II qui permet au gouvernement français de bloquer temporairement les opérations (retraits et arbitrages) sur les contrats d’assurances-vie françaises. Il faut savoir en effet qu’en cas de menace grave et sérieuse de la stabilité d’un assureur français, le gouvernement peut prendre des mesures conservatoires telles que le blocage des opérations de retrait, restreindre les opérations ou les activités, limiter temporairement la valeur des rachats ou encore retarder les arbitrages.

Quelques exemples de contrats d’assurance-vie au Luxembourg

Vous pouvez découvrir ci-dessous une petite liste non exhaustive des meilleurs contrats d’assurance-vie luxembourgeois. Veuillez noter qu’il ne s’agit absolument pas d’un conseil en investissement. Si vous souhaitez bénéficier de conseils personnalisés en gestion de patrimoine, je vous invite à me contacter.

Axa Lifinity Europe

Versement initial minimum : 300 000 euros

Rendement constaté en 2020 sur le fonds euro : 2.25% brut

Les investisseurs de ce fonds ont l’avantage de bénéficier d’une gestion financière assurée par des gestionnaires qui ont une solide référence dans le domaine de la gestion. Le fonds d’assurance est multi-devises : Euro, USD, Livre Sterling et Franc Suisse. Il est possible de choisir la devise.

Le fonds est réassuré au Luxembourg.

En revanche, le fonds est peu attractif en termes de frais de gestion.

CNP One Lux

Versement initial minimum : 500 000 euros

Rendement constaté en 2019 sur le fonds euro : 2.05% brut avant bonus

CNP One Lux est un contrat d’assurance-vie au Luxembourg conçu pour diversifier le capital. Le fonds est présent sur le marché depuis 2015. Le fonds est réservé aux résidents français, luxembourgeois et belges. Le fonds est entièrement réassuré auprès de la compagnie d’assurance CNP Assurances.

Veuillez noter qu’il n’est pas possible, à l’heure actuelle, d’investir en private equity.

Generali Espace Lux

Versement initial minimum : 50 000 euros (250 000 euros pour accéder au fonds interne dédié)

Rendement constaté en 2020 sur le fonds euro : 1.50%

Generali fait partie des plus grands groupes d’assurance au monde. Le groupe d’assurance gère plus de 563.4 milliards à fin juin 2021. Le fonds luxembourgeois propose un contrat d’assurance-vie. Le fonds permet de répartir votre capital sur plusieurs fonds, en totale liberté. A partir de 250 000 euros, il est possible d’accéder à un fonds internes dédiés.

Veuillez noter que les frais de gestion sont assez lourds : jusqu’à 0.90% pour le fonds euros et jusqu’à 1.50% pour le fonds externe. Tandis que les frais d’entrée sont jusqu’à 4.50% du montant versé.

Cardif Lux Vie

Versement initial minimum : 250 000 euros

Rendement constaté en 2020 : 1.76% brut

Le contrat d’assurance vie Cardif Lux Vie est accessible aux résidents fiscaux des pays membres de l’espace économique européen, comme la France, la Belgique, l’Italie, l’Espagne, le Royaume-Uni, l’Espagne, l’Allemagne et le Portugal.

SwissLife Premium Lux

Versement initial minimum : 250 000 euros

Rendement constaté en 2020 : 0.58% (sur les douze derniers mois)

SwissLife Premium Lux est un contrat d’assurance-vie Luxembourgeois de droit français haut de gamme. Le contrat d’assurance-vie est accessible à partir d’un investissement minimum de 250 000 euros. Les investisseurs ont l’avantage de pouvoir accéder à un site extranet Swiss Life Patrimoine. La performance de ce fonds est très faible : on tourne autour de 0.58% sur les douze derniers mois. Les frais de gestion sont élevés : 0.80%.

L’immobilier international : on gagne plus qu’avec l’assurance-vie au Luxembourg ?

Vous l’aurez compris. L’assurance-vie au Luxembourg offre un avantage certain en termes de conservation de capital. Mais par contre, au niveau rendement, c’est très moyen. On tourne autour de 1 à 2% de taux de rendement. C’est très faible.

Je vous présente ci-dessous quelques solutions d’investissement. Mais il ne s’agit pas pour autant de conseils en investissement. Pour bénéficier d’une stratégie d’investissement personnalisée, je vous invite à me contacter. Je suis expert en gestion de patrimoine avec plus de quinze années d’expérience.

Investir en Bulgarie ?

La Bulgarie est un petit pays situé dans les Balkans. Depuis le 1er janvier 2007, le pays est membre de l’Union Européenne. La rentabilité immobilière est assez forte en Bulgarie avec un taux de rentabilité de près de 6% brut par an. Les investisseurs immobiliers locatifs supportent une fiscalité locale très faible. Il n’y a pas de taxe d’habitation, et la taxe foncière locale est très faible.

Pourquoi investir en Bulgarie plutôt que dans l’assurance vie luxembourg ?

La Bulgarie est un pays membre de l’Union Européenne depuis 2007. La Bulgarie devrait également intégrer la zone euro dans quelques années.

La Bulgarie a tous les atouts nécessaires pour devenir une véritable plateforme d’expatriation fiscale. Le taux de fiscalité sur les personnes physiques et morales est très faible : seulement 10% (IS) et 10% (IR). Les charges sociales sont plafonnées : elles sont calculées sur un salaire maximal de 1500 euros (ce montant est revu chaque année).

Les investisseurs locatifs bénéficient d’une protection efficace. En cas de loyers impayés, la procédure d’expulsion d’un locataire est très simple.

Le marché immobilier connaît depuis quelques années une forte croissance. Il est vrai que les prix dans l’immobilier à Sofia (la capitale de la Bulgarie) sont totalement en décalage par rapport à la moyenne des capitales européennes.

Le taux de rendement locatif est attractif : environ 5 à 6% net.

Investir aux USA ?

L’investissement locatif aux USA est particulièrement attractif pour plusieurs raisons. Je vous invite à découvrir mon dossier spécialement consacré à l’investissement aux USA.

Les USA offrent un taux de croissance économique particulièrement dynamique. En investissant aux USA, vous investissez vos fonds dans la première économie mondiale. La banque centrale américaine (la FED) est très réactive et toujours prête à soutenir le secteur financier en baissant son taux d’intérêt directeur. Malgré le contexte sanitaire du Covid-19, le FMI estime que les USA devraient connaître un taux de croissance économique de 7% en 2021 (source).

Le dollar reste encore assez faible face à l’euro. 1 euro = 1.18 dollar américain (à la date de publication de cet article).

Le taux de chômage reste exceptionnellement bas. L’administration Biden a créé ainsi près de 559 000 emplois en mai, soit deux fois plus qu’au mois précédent. Le taux de chômage reste exceptionnellement bas : environ 5.4% en mai 2021. La crise sanitaire du Covid-19 n’a ainsi eu qu’un impact très faible sur l’emploi aux USA. Par conséquent, les investisseurs locatifs n’auront ainsi que très peu de chance d’avoir des loyers impayés.

Les jeunes millennials (nom de la génération des jeunes actifs de moins de 40 ans) sont particulièrement mobiles au niveau géographique. Traumatisés par la crise financière des subprimes de 2007, ils sont souvent peu enclins à investir dans une propriété immobilière et préfèrent souvent la location. La demande locative est donc très forte, surtout dans les grandes villes dynamiques comme Miami.

En raison de la forte demande locative, les prix des loyers augmentent chaque année. Un appartement de 3 chambres se loue en moyenne à 1 284 USD par mois. Malgré la crise sanitaire du Covid-19, on constate une forte hausse des loyers dans la plupart des états américains.

Les revenus locatifs, ainsi que les plus-values immobilières, supportent une fiscalité beaucoup plus simple et moins lourde qu’en France. Un investissement immobilier locatif aux USA peut être amorti sur une durée de 27.5 ans. La taxe sur une plus-value immobilière aux USA est de 20% seulement, contre 34.50%. Les investisseurs français qui ont choisi d’investir dans l’immobilier locatif aux USA bénéficient de la convention de non double imposition signée entre la France et les USA.

Le marché immobilier américain est très liquide. La demande est forte. Les banques commerciales sont réactives. On estime qu’un achat d’une propriété immobilière sans recours à l’endettement se déroule dans un délai moyen de 15 jours, tandis qu’un achat avec recours à l’endettement se déroule dans un délai moyen de 45 jours. La vente d’une maison ou d’un appartement se déroule habituellement dans un délai compris entre 60 et 90 jours.

Les loyers impayés sont rares aux USA. Le non paiement des loyers est souvent le facteur de risque numéro un pour les investisseurs locatifs, surtout en France avec la trêve hivernale. Les investisseurs locatifs jouissent d’un cadre légal très protecteur. Le droit à l’éviction est défini par la juridiction de chaque État. Ce ne serait pas possible de définir le droit à l’éviction de chaque État. Mais en revanche, il faut savoir qu’une procédure d’éviction aux USA est particulièrement rare, d’autant que chaque locataire est suivi par un Public Record personnel qui enregistre toutes ses actions en tant que mauvais payeur. Un état comme la Floride précise que tous les loyers doivent être payés impérativement entre le 1er et le 5 de chaque mois. Tout paiement tardif entraîne le versement de pénalités de retard.

Par conséquent, le marché locatif est fluide. On ne vous demande pas des documents administratifs pour la location d’une propriété immobilière. Pas besoin non plus de mandater une assurance pour la sélection d’un dossier locataire.

Le taux d’inoccupation des logements est très faible : environ 4.8%.

Les frais d’acquisition d’une propriété immobilière sont plus attractifs qu’en France.

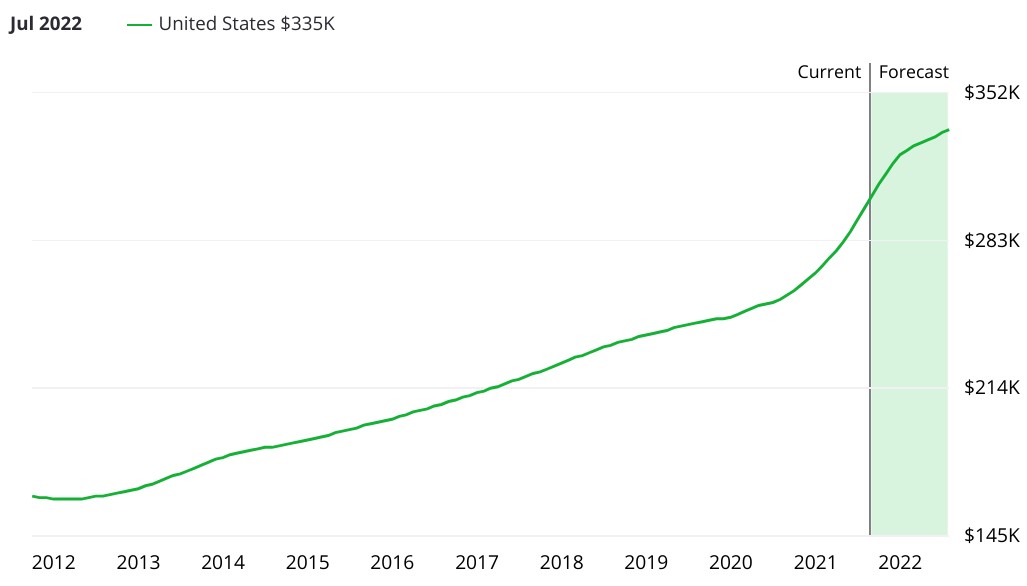

On constate une forte hausse des prix dans l’immobilier aux USA. D’après l’indice Zillow Home Value (ZHV), les prix ont en moyenne progressé de 16.7% depuis douze mois.

Evolution des prix dans l’immobilier (selon l’indice ZHV) :

Les agents immobiliers s’attendent à une progression de 12.1% sur les douze prochains mois.

Le taux de rendement locatif est attractif aux USA.

Assurance-vie au Luxembourg ou immobilier international : où on gagne le plus ?

Un placement en assurance-vie au Luxembourg a un taux de rendement assez faible. L’assurance-vie avec capital garanti en euros ne rapporte qu’en moyenne que 1.5%. Le ticket d’entrée assez élevé de certains supports d’investissements (on parle d’environ 250 000 euros) réserve certaines solutions d’investissements à des gros portefeuilles. Les fonds sont associés à des frais de droit d’entrée et de gestion assez élevés. Les frais de gestion varient en fonction de la compagnie d’assurance, le support d’investissement et bien sûr la performance de la structure d’investissement.

La souscription d’un contrat d’assurance-vie donne lieu au versement de droits d’entrée : 4 à 5% du montant investi. Ensuite, la plupart des contrats facturent des frais de gestion : jusqu’à 1.5% en fonction du support et de la performance. Les frais d’arbitrage varient entre 0.5% et 1% du montant investi. Les frais de gestion rendent les contrats d’assurance-vie au Luxembourg peu attractifs, en comparaison avec de l’investissement immobilier international.

Conclusion : Assurance-vie au Luxembourg ou immobilier international ?

Une assurance-vie au Luxembourg est recommandée dans le cadre d’une transmission de patrimoine.

Ce support d’investissement est particulièrement sécurisé, en raison notamment de la surveillance très stricte du CAA (commissariat aux assurances luxembourgeois).

Une assurance-vie au Luxembourg offre des avantages fiscaux aux souscripteurs, ainsi qu’un mode de transmission facilitée.

Un contrat d’assurance-vie au Luxembourg offre une protection efficace contre les effets de la loi Sapin II. En cas de défaillance de l’assureur, le gouvernement français ne pourra pas appliquer des mesures conservatoires telles qu’une limitation des retraits, une restriction des arbitrages ou encore une limitation temporaire du paiement des valeurs de rachats.

Pour un résident fiscal français, la souscription d’un contrat d’assurance-vie luxembourgeois n’a cependant pas d’intérêt fiscal, puisqu’en cas de rachat, c’est tout simplement la fiscalité française qui s’appliquera en raison du principe de neutralité fiscale appliqué au Luxembourg.

La rentabilité d’un contrat d’assurance-vie est trop faible. La performance varie beaucoup d’un support à un autre, mais on constate généralement un taux de rendement brut de 1.50% (entre 1 et 2% par an). La plupart des fonds applique aussi des frais de gestion très lourds. Le ticket d’entrée est souvent assez élevé : environ 250 000 euros, ce qui ne rend pas forcément ce support d’investissement accessible à tous les investisseurs. La rentabilité est assez faible, surtout le fonds euros.

En comparaison, l’investissement locatif à l’étranger offre de nombreux avantages : investissement faible (comptez un minimum de 80 000 euros pour la Bulgarie), fiscalité allégée, revenus locatifs élevés, valorisation du capital sur le long terme et protection de votre capital. Vous avez également l’avantage de posséder un bien tangible qui pourra s’apprécier avec le temps. La législation à l’étranger dans le domaine immobilier est beaucoup plus protectrice qu’en France pour les investisseurs locatifs. Je suis actuellement basé en Bulgarie, donc si vous avez besoin de conseils ou d’un carnet d’adresses fiables, n’hésitez pas à me contacter.

N’hésitez pas à me contacter si vous souhaitez bénéficier de conseils personnalisés. Je suis expert en gestion de patrimoine avec plus de quinze années d’expérience dans le domaine de la gestion de patrimoine.