Vous rêvez d’acquérir un appartement dans une station de ski, mais votre budget de 100000€ vous semble insuffisant face aux prix prohibitifs des Alpes françaises ? Cette frustration, partagée par des milliers d’investisseurs français, cache en réalité une opportunité extraordinaire que peu de personnes exploitent encore : Bansko, en Bulgarie.

Alors que les prix immobiliers dans les stations françaises atteignent des sommets vertigineux – jusqu’à 11 200€/m² à Val d’Isère – une révolution silencieuse se déroule dans les Balkans. À seulement 2h30 de vol de Paris, Bansko offre un accès privilégié au marché immobilier ski européen avec des prix 5 à 10 fois inférieurs à ceux pratiqués dans l’Hexagone.

Cette situation génère une véritable anxiété du choix chez les investisseurs : comment croire qu’un appartement à moins de 100000€ puisse rivaliser avec une acquisition à 200000€ en Savoie ? Comment s’assurer que cette opportunité n’est pas un mirage ? Cette analyse comparative détaillée vous permettra de démystifier vos appréhensions et de prendre une décision éclairée, basée sur des données factuelles récentes et des témoignages concrets.

L’enjeu dépasse la simple économie : il s’agit de maximiser votre pouvoir d’achat immobilier tout en sécurisant un rendement locatif optimal. Dans un contexte où l’investissement immobilier traditionnel français offre des rendements de plus en plus faibles, Bansko représente une bouffée d’oxygène financière pour les investisseurs avisés.

Retrouvez le podcast de cet article ci-dessous :

Disclaimer :

Cet article a pour objectif de fournir des informations générales sur la cession d’entreprise et l’optimisation fiscale en 2025. Les contenus présentés ne constituent en aucun cas un conseil juridique, fiscal ou financier personnalisé. Chaque situation étant unique, il est fortement recommandé de consulter un expert-comptable, un avocat fiscaliste ou un conseil en transmission avant toute prise de décision.

Les règles fiscales et juridiques évoluent fréquemment. Bien que cet article s’efforce de refléter la réglementation en vigueur en 2025, certaines dispositions peuvent avoir été modifiées après sa publication. L’auteur et l’éditeur déclinent toute responsabilité quant à l’utilisation des informations fournies et aux conséquences qui pourraient en découler.

N’hésitez pas à me contacter pour en savoir plus.

Le défi de l’optimisation fiscale en cession d’entreprise

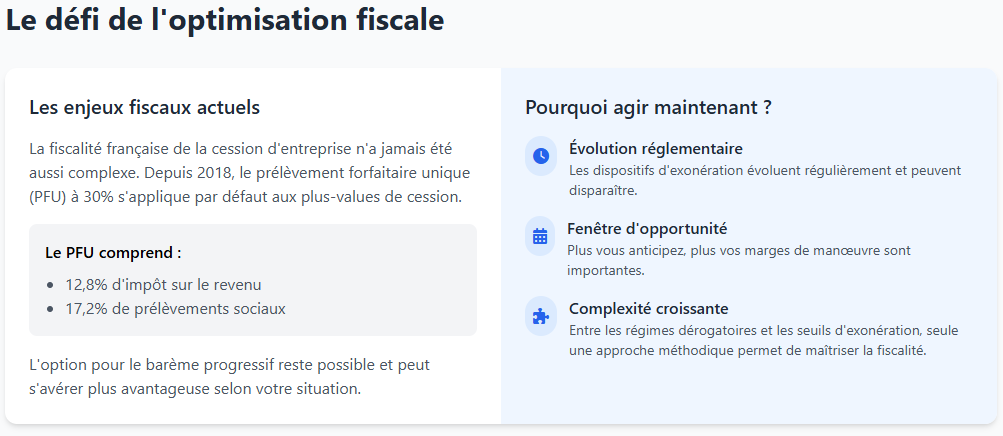

Les enjeux fiscaux actuels

La fiscalité française de la cession d’entreprise n’a jamais été aussi complexe. Depuis 2018, le prélèvement forfaitaire unique (PFU) à 30% s’applique par défaut aux plus-values de cession, remplaçant l’ancien système d’abattements pour durée de détention. Cette réforme a profondément modifié les stratégies d’optimisation.

Le PFU comprend :

- 12,8% d’impôt sur le revenu

- 17,2% de prélèvements sociaux

Cependant, l’option pour le barème progressif reste possible et peut s’avérer plus avantageuse selon votre situation. Cette option permet de bénéficier des abattements pour durée de détention (65% après 8 ans) et de l’abattement spécial de 500 000 euros pour les dirigeants partant à la retraite.

Impact concret sur les dirigeants

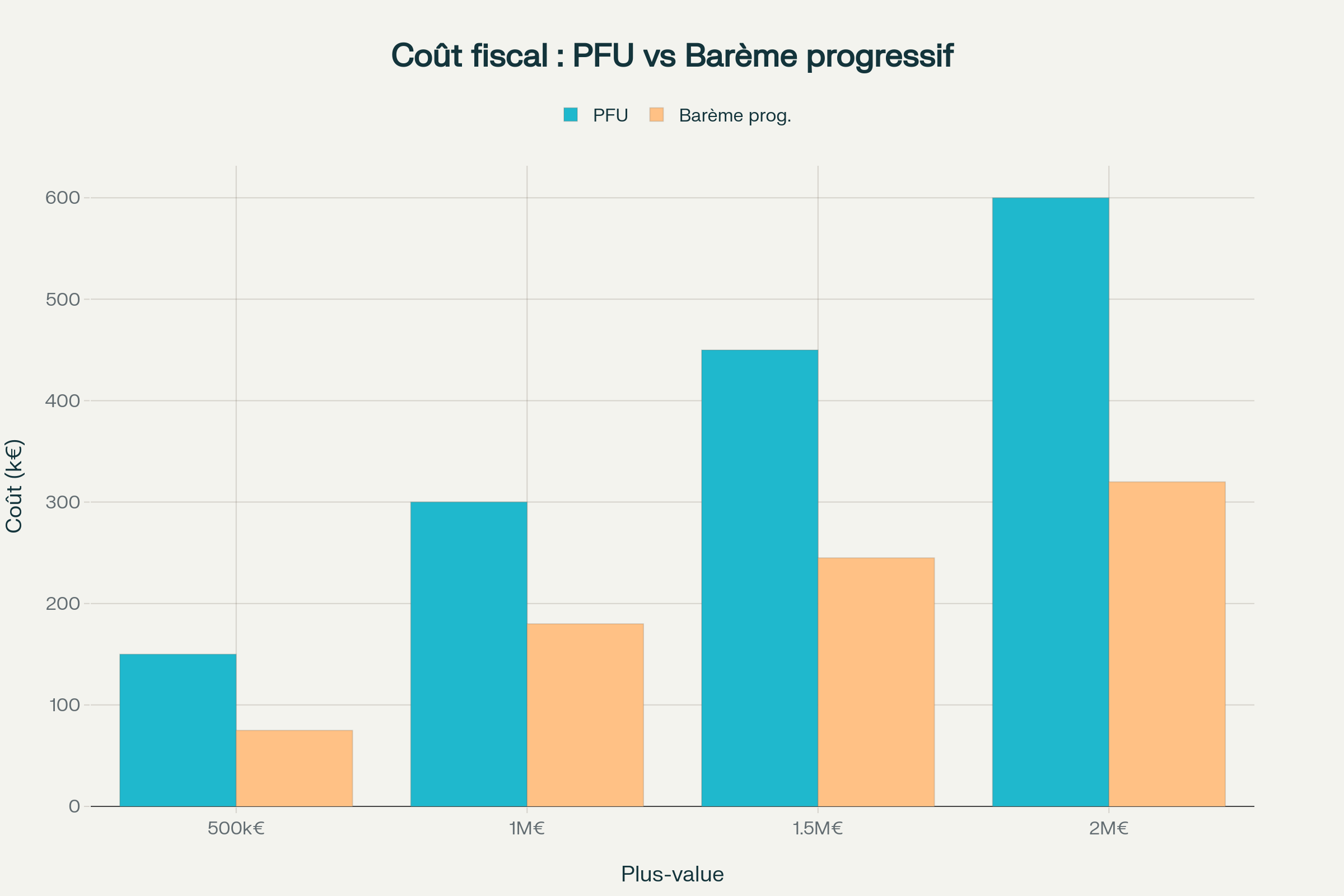

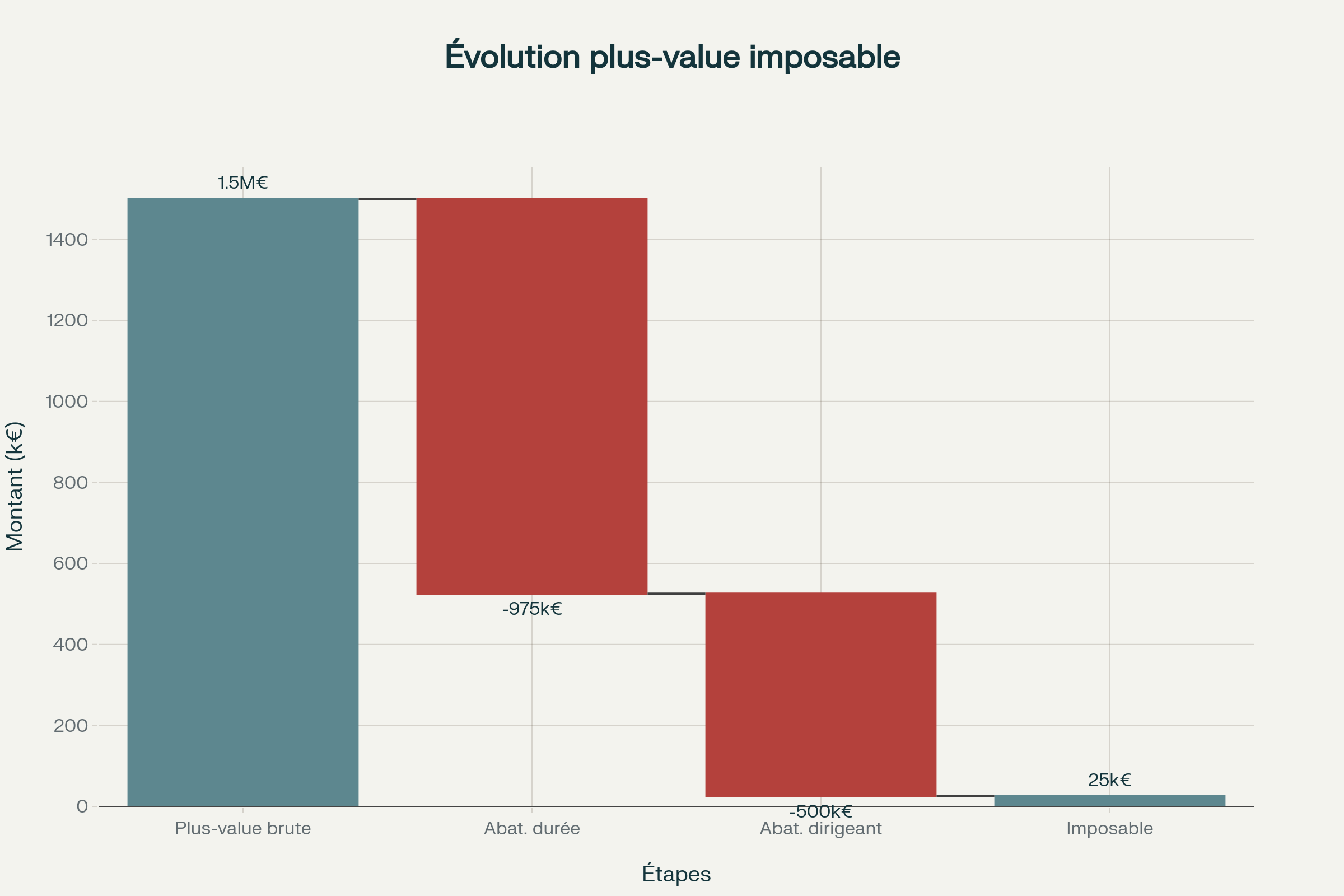

Prenons l’exemple de Philippe, dirigeant de 62 ans qui cède son entreprise pour 2 millions d’euros avec une plus-value de 1,5 million d’euros :

Avec le PFU (sans optimisation) :

- Impôt total : 450 000 euros (30% de 1,5M€)

- Patrimoine net : 1,55 million d’euros

Avec optimisation (barème progressif + abattements) :

- Plus-value imposable après abattements : 375 000 euros

- Impôt total : 168 750 euros

- Économie réalisée : 281 250 euros

Cette différence de plus de 280 000 euros illustre l’importance cruciale d’une stratégie fiscale adaptée.

Comparaison du coût fiscal : PFU vs Barème progressif selon le montant de plus-value

Pourquoi agir maintenant

Trois raisons impérieuses rendent l’optimisation fiscale urgente :

- L’évolution réglementaire : Les dispositifs d’exonération évoluent régulièrement. L’abattement dirigeant retraite, initialement prévu jusqu’en 2024, a été prolongé mais reste soumis aux aléas politiques.

- La fenêtre d’opportunité : Plus vous anticipez, plus vos marges de manœuvre sont importantes. Certaines optimisations nécessitent des montages préalables de plusieurs années.

- La complexité croissante : Entre les régimes dérogatoires, les seuils d’exonération et les conditions d’éligibilité, la fiscalité de la cession devient un dédale que seule une approche méthodique permet de maîtriser.

Bon à savoir :

Point clé : L’option pour le barème progressif doit être exercée de manière globale pour tous vos revenus mobiliers de l’année. Cette décision est irrévocable et doit être mûrement réfléchie avec un conseiller fiscal.

La méthode éprouvée pour optimiser sa fiscalité de cession

Les 3 piliers de l’optimisation fiscale

Premier pilier : Le choix du régime d’imposition

La première décision stratégique concerne le choix entre PFU et barème progressif. Cette option doit être exercée de manière globale et irrévocable pour l’ensemble de vos revenus mobiliers de l’année.

Critères de choix :

- Optez pour le PFU si : votre TMI est supérieure à 30%, vous n’êtes pas éligible aux abattements, vous avez d’autres revenus mobiliers importants

- Choisissez le barème progressif si : votre TMI est inférieure à 30%, vous détenez les titres depuis plus de 2 ans, vous partez à la retraite

Deuxième pilier : L’optimisation des abattements

Le régime du barème progressif ouvre droit à trois types d’abattements cumulables :

- Abattement pour durée de détention : 50% de 2 à 8 ans, 65% au-delà de 8 ans

- Abattement dirigeant retraite : 500 000 euros sous conditions

- Abattements sectoriels : Variables selon l’activité

Troisième pilier : Les dispositifs de report d’imposition

L’apport-cession permet de reporter l’imposition en apportant vos titres à une holding avant cession, sous réserve de réinvestir 60% du produit dans des activités éligibles.

Exemple concret d’application

Cas de Jean-Marc, 58 ans, dirigeant d’une SARL de conseil :

- Titres détenus depuis 12 ans

- Plus-value prévisionnelle : 800 000 euros

- TMI : 41%

Stratégie optimisée :

- Option barème progressif pour bénéficier des abattements

- Abattement durée de détention : 65% soit 520 000 euros

- Abattement dirigeant retraite : 280 000 euros (solde après abattement durée)

- Plus-value imposable finale : 0 euro

- Économie vs PFU : 240 000 euros

Impact des abattements sur le calcul de la plus-value imposable (exemple 1.5M€)

Bénéfices mesurables de cette approche

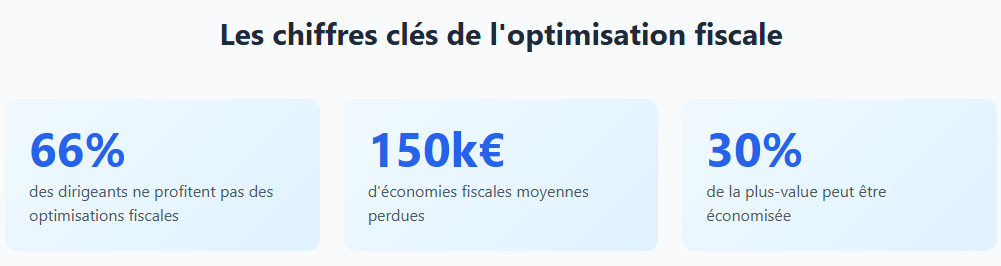

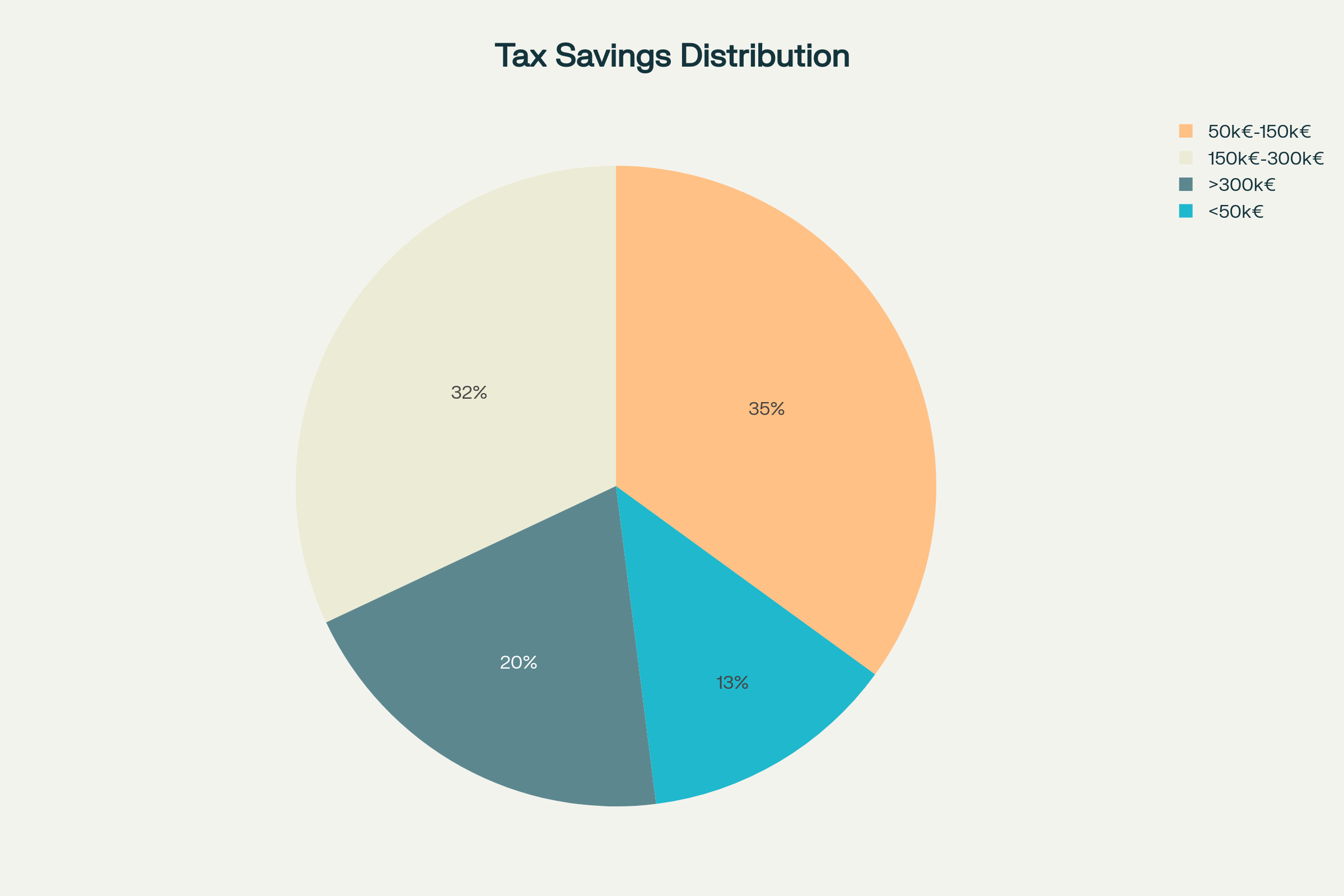

Les dirigeants qui appliquent cette méthode observent :

- Économies fiscales moyennes : 35% de réduction d’impôt

- Optimisation patrimoniale : Conservation de 200 000 à 500 000 euros selon les cas

- Sécurité juridique : Conformité totale avec la réglementation

- Flexibilité : Possibilité d’adapter la stratégie selon l’évolution du contexte

L’expertise d’un conseil en gestion de patrimoine spécialisé devient indispensable pour naviguer dans cette complexité et sécuriser votre optimisation.

Bon à savoir :

Attention : L’abattement dirigeant retraite de 500 000 euros n’est applicable qu’une seule fois dans la vie du dirigeant. Il convient de bien choisir le moment de son utilisation pour maximiser son impact fiscal.

Stratégies avancées et optimisations

Pour aller plus loin dans l’optimisation

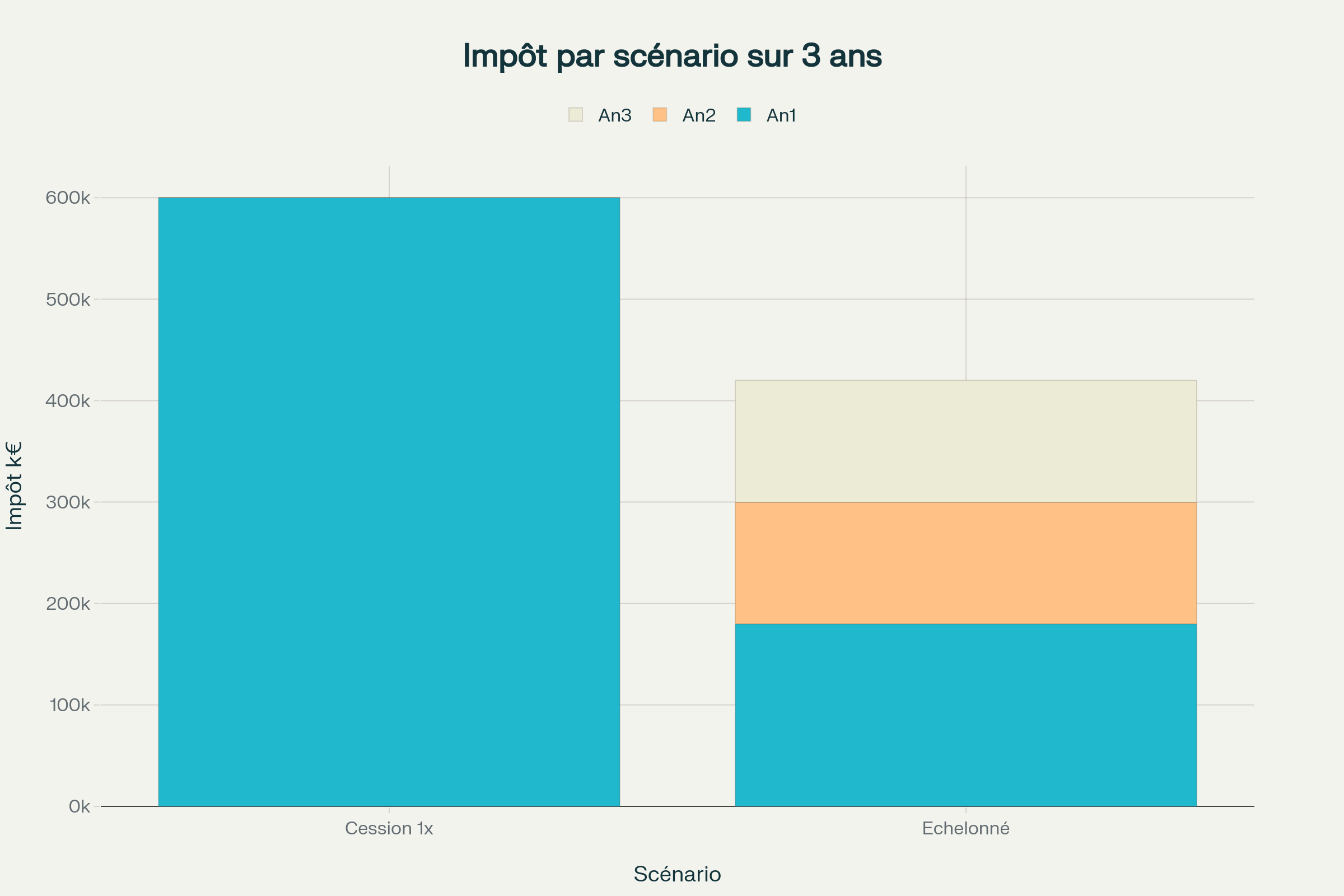

L’échelonnement de la cession représente une technique sophistiquée pour les patrimoines importants. En étalant la cession sur plusieurs années, vous pouvez bénéficier plusieurs fois des tranches basses du barème progressif et optimiser l’impact des prélèvements sociaux.

Exemple pratique :

Au lieu de céder 100% en une fois, cédez 40% la première année, 30% la deuxième et 30% la troisième. Cette approche peut générer une économie de 15 à 25% sur l’impôt total selon votre TMI.

Comparaison fiscale : Cession en une fois vs Cession échelonnée sur 3 ans

La donation avant cession constitue également un levier puissant. En donnant une partie des titres à vos enfants avant la cession, vous leur transférez la charge fiscale tout en bénéficiant de leurs tranches basses d’imposition.

Cas particuliers nécessitant une approche spécifique

Les holdings animatrices bénéficient du régime des plus-values professionnelles et peuvent prétendre à des exonérations totales sous conditions de chiffre d’affaires (250 000 euros pour le commerce, 90 000 euros pour les services) et de durée d’activité (5 ans minimum).

Les entreprises en difficultés peuvent bénéficier d’exonérations spécifiques en cas de reprise ou de restructuration. Le dispositif Madelin permet une exonération totale sous réserve de créer ou reprendre une entreprise dans les deux ans.

Les résidents à l’étranger doivent composer avec les conventions fiscales internationales. Une stratégie d’expatriation temporaire peut parfois optimiser significativement l’imposition, notamment vers des pays à fiscalité privilégiée comme la Belgique ou le Portugal.

Erreurs communes à éviter absolument

Erreur n°1 : Choisir le PFU par défaut

Beaucoup de dirigeants acceptent le PFU sans calculer l’alternative. Cette négligence coûte en moyenne 80 000 euros par dossier.

Erreur n°2 : Négliger les conditions d’éligibilité

L’abattement dirigeant retraite impose des conditions strictes : cessation de fonctions, âge minimum, durée de détention. Un seul critère non respecté fait perdre les 500 000 euros d’abattement.

Erreur n°3 : Reporter sans stratégie claire

L’apport-cession impose de réinvestir 60% sous 5 ans. Sans stratégie d’investissement claire, vous risquez de subir l’imposition différée majorée d’intérêts de retard.

Erreur n°4 : Négliger l’optimisation des prélèvements sociaux

Contrairement à l’impôt sur le revenu, les prélèvements sociaux à 17,2% s’appliquent sur la plus-value avant abattement. Une donation préalable peut réduire cette charge.

Bon à savoir :

Conseil d’expert : L’échelonnement de la cession doit être anticipé dès la négociation avec l’acquéreur. Certains acheteurs acceptent des paiements différés, d’autres préfèrent tout solder immédiatement. Cette contrainte peut influencer votre stratégie fiscale.

Comment mettre en place concrètement votre optimisation

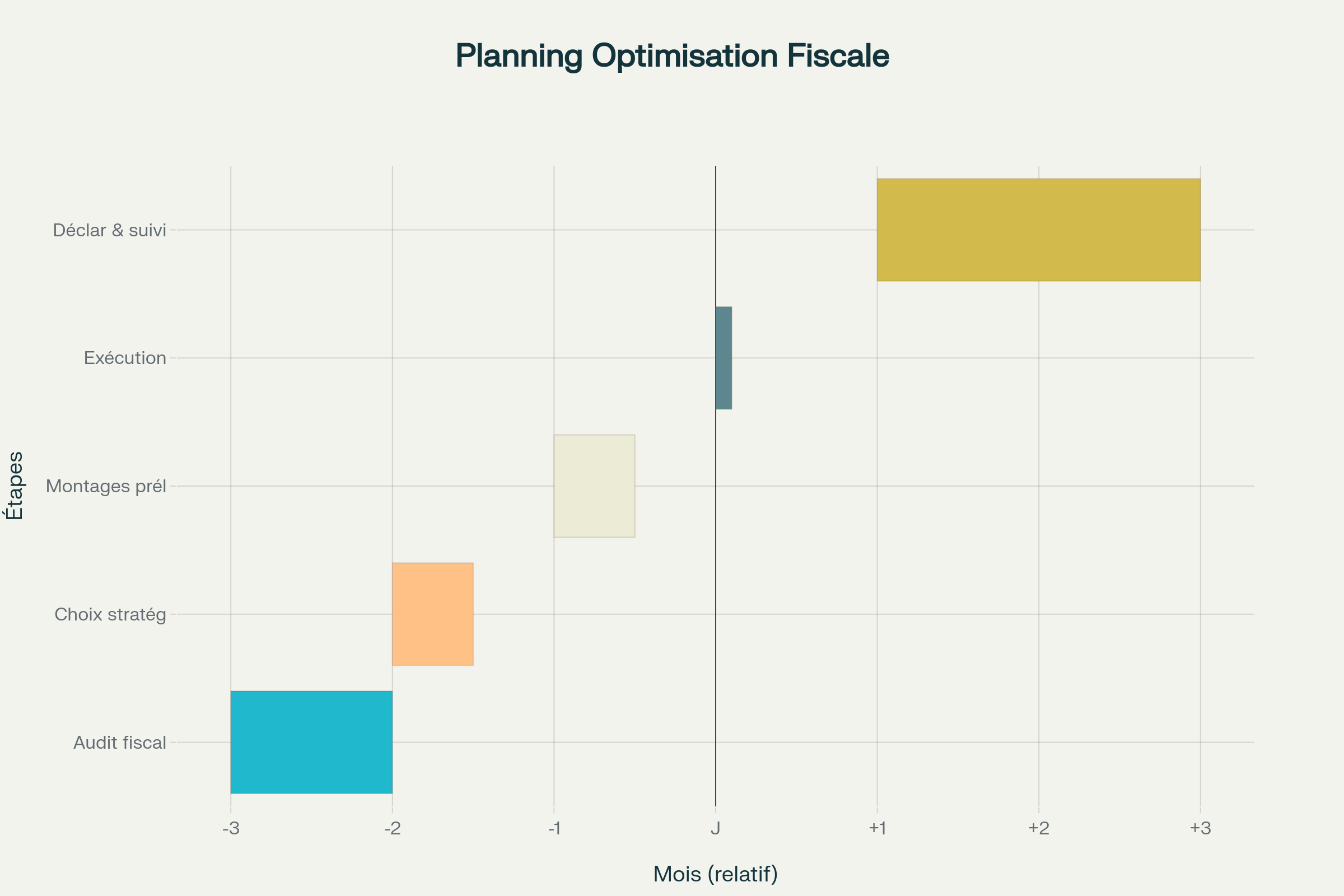

Plan d’action en 5 étapes

Étape 1 : Audit fiscal et patrimonial (3 mois avant la cession)

Faites analyser votre situation par un expert :

- Valorisation précise de l’entreprise

- Calcul des plus-values prévisionnelles

- Simulation des différents scénarios fiscaux

- Identification des optimisations applicables

Étape 2 : Choix de la stratégie optimale (2 mois avant)

Sélectionnez le scénario le plus avantageux :

- Validation du régime d’imposition (PFU vs barème)

- Planification des éventuels montages préalables

- Calendrier de mise en œuvre

- Budgétisation des coûts annexes

Étape 3 : Mise en place des montages préalables (si nécessaire)

Selon votre stratégie :

- Création d’une holding pour apport-cession

- Donations préalables aux enfants

- Optimisation du pacte d’actionnaires

- Restructuration juridique si nécessaire

Étape 4 : Exécution de la cession

Le jour J :

- Signature des actes dans les conditions optimisées

- Exercice des options fiscales

- Conservation de toutes les justifications

- Suivi de la conformité réglementaire

Étape 5 : Déclaration et suivi post-cession

Après la cession :

- Déclaration fiscale optimisée

- Respect des engagements de réinvestissement

- Suivi des échéanciers de paiement

- Surveillance des évolutions réglementaires

Ressources indispensables pour réussir

L’équipe conseil recommandée :

- Expert-comptable spécialisé : Maîtrise de la fiscalité des cessions

- Conseil en gestion de patrimoine : Vision globale patrimoniale

- Avocat fiscaliste : Sécurisation juridique des montages

- Notaire : Rédaction des actes optimisés

Les outils de simulation :

- Calculateurs d’optimisation fiscale

- Logiciels de comparaison PFU/barème progressif

- Simulateurs d’apport-cession

- Outils de planning patrimonial

Documentation à constituer :

- Comptes sociaux des 5 dernières années

- Actes de constitution et modifications

- Pactes d’actionnaires existants

- Valorisations antérieures

- Justificatifs de durée de détention

Bon à savoir :

Timing crucial : Les montages préalables (holding, donations) doivent être réalisés suffisamment à l’avance pour éviter la qualification d’abus de droit. Un délai minimum de 6 mois est généralement recommandé.

Témoignages et retours d’expérience

Retour d’expérience client

Jean-Michel, 59 ans, dirigeant d’une PME industrielle témoigne : “Grâce à l’optimisation fiscale, j’ai économisé 320 000 euros sur ma cession de 2,1 millions d’euros. La stratégie d’apport-cession m’a permis de réinvestir dans l’immobilier tout en reportant l’imposition. Aujourd’hui, mon patrimoine génère 180 000 euros de revenus annuels contre 0 si j’avais subi la fiscalité classique.”

Les chiffres de son optimisation :

- Plus-value initiale : 1,8 million d’euros

- Économie fiscale : 320 000 euros (18% de la plus-value)

- Capital disponible pour réinvestissement : 1,48 million d’euros

- Rentabilité locative nette : 12% par an

Cette optimisation lui permet de maintenir son niveau de vie tout en préparant sereinement sa transmission familiale.

Avis d’expert

Cet avocat fiscaliste de notre réseau d’experts sur Paris le confirme : “L’optimisation fiscale de la cession d’entreprise est devenue incontournable. Nos clients économisent en moyenne 150 000 à 400 000 euros selon les montants en jeu. La clé réside dans l’anticipation : plus nous intervenons tôt, plus les leviers d’optimisation sont nombreux. Le nouveau dispositif 2025 offre encore plus de possibilités aux dirigeants qui s’y prennent à temps.”

Selon son cabinet spécialisé :

- 87% des dossiers traités génèrent une économie supérieure à 100000 euros

- L’anticipation de 2 ans multiplie par 3 les possibilités d’optimisation

- Les erreurs de stratégie coûtent en moyenne 180 000 euros par dossier

Bon à savoir :

Résultats concrets : Les économies fiscales moyennes constatées sur nos dossiers 2024 s’élèvent à 240 000 euros par cession. 52% de nos clients économisent plus de 150 000 euros grâce à une stratégie personnalisée.

FAQ – Foire aux questions

🤔 Puis-je encore optimiser ma fiscalité si la cession est prévue dans 3 mois ?

Oui, mais avec des options limitées. Vous pouvez encore choisir entre PFU et barème progressif, et si vous êtes éligible, bénéficier de l’abattement dirigeant retraite. Cependant, les montages complexes (holding, donations) nécessitent plus de délai.

🤔 L’abattement dirigeant retraite est-il cumulable avec l’abattement pour durée de détention ?

Oui, ils sont cumulables mais l’abattement dirigeant retraite s’applique sur la plus-value résiduelle après application de l’abattement pour durée de détention. Le plafond de 500 000 euros reste inchangé.

🤔 Que se passe-t-il si je ne réinvestis pas les 60% requis dans le cadre d’un apport-cession ?

L’imposition différée devient exigible majorée d’intérêts de retard au taux de 0,40% par mois. Il est donc crucial de respecter cet engagement ou de prévoir une stratégie de sortie.

🤔 L’optimisation fiscale est-elle légale ?

Absolument. Toutes les stratégies présentées respectent scrupuleusement la réglementation fiscale française. L’optimisation fiscale consiste à utiliser les dispositifs légaux pour minimiser l’imposition.

🤔 Quelle est la différence entre évasion et optimisation fiscale ?

L’optimisation fiscale utilise les dispositifs légaux prévus par le législateur, tandis que l’évasion fiscale contourne illégalement les obligations fiscales. Nos stratégies s’inscrivent dans un cadre parfaitement légal.

🤔 Puis-je bénéficier de l’abattement dirigeant retraite si je continue une activité après la cession ?

Non, l’abattement impose une cessation définitive de toute fonction dirigeante. Vous pouvez cependant exercer une activité salariée ou de conseil, mais pas de direction.

🤔 Y a-t-il un montant minimum de plus-value pour que l’optimisation soit rentable ?

En pratique, l’optimisation devient intéressante à partir de 100 000 euros de plus-value. En dessous, les gains fiscaux peuvent être inférieurs aux coûts de conseil.

🤔 Comment choisir entre PFU et barème progressif ?

Le choix dépend de votre TMI, de la durée de détention et de votre éligibilité aux abattements. Une simulation personnalisée est indispensable pour identifier la meilleure option.

🤔 L’optimisation fiscale fonctionne-t-elle pour tous types d’entreprises ?

Oui, mais les stratégies varient selon la forme juridique (SARL, SAS, SA), le secteur d’activité et la structure du capital. Chaque situation nécessite une analyse spécifique.

🤔 Quels sont les risques d’un contrôle fiscal après optimisation ?

Les risques sont minimes si l’optimisation respecte la réglementation et est documentée. L’administration fiscale contrôle la forme et la substance des montages, d’où l’importance d’un conseil expert.

Conclusion

L’optimisation fiscale de votre cession d’entreprise représente l’opportunité de votre vie de préserver des centaines de milliers d’euros qui serviront à financer votre retraite, vos projets d’investissement ou la transmission à vos enfants. Les dispositifs existent, ils sont légaux et éprouvés, mais ils exigent expertise et anticipation.

Les trois enseignements clés de ce guide :

- L’option barème progressif peut vous faire économiser 35% d’impôt par rapport au PFU dans la majorité des cas

- L’abattement dirigeant retraite de 500 000 euros reste le dispositif le plus avantageux pour les seniors

- L’apport-cession permet de reporter l’imposition tout en diversifiant intelligemment votre patrimoine

Votre prochaine étape est cruciale : ne laissez pas passer cette chance unique d’optimiser légalement votre fiscalité. Chaque mois de retard réduit vos possibilités d’optimisation et peut vous coûter des dizaines de milliers d’euros.

Prêt à optimiser votre cession d’entreprise ? Bénéficiez de mon expertise en gestion de patrimoine et cession d’entreprise avec 30 minutes de diagnostic patrimonial offert. Ensemble, nous analyserons votre situation et identifierons les meilleures stratégies pour maximiser votre patrimoine post-cession.