Plus de 1400 milliards d’euros sur l’assurance vie (Source : FFSA), est ce que quelqu’un se préoccupe de la composition du fonds euros (1200 mds d’euros) ?

Quand on voit de tels chiffres croissants sur le placement préféré des français, je pense qu’il est bien légitime de se demander où va notre argent.

Nous sommes dans une période où les taux servis par les fonds généraux des compagnies d’assurance vie baissent. La performance du fonds euros n’est pas mauvais mais il faut bien constater qu’avec des taux bas, l’assureur a plus de mal à servir de meilleurs rendements sur l’assurance vie sans risque.

De fait, il est légitime de se poser la question du rendement du fonds en euros.

En période de crise, on a vu le problème des banques renflouées par les Etats. On peut se demander où va notre argent dans notre assurance vie.

On a du fonds en euros : de quoi est-il constitué? Comment l’assureur arrive à nous donner du rendement alors les taux ne cessent de baisser? Y a t il un risque pour nos capitaux?

Le discours de votre banquier, de votre assureur ou de votre conseiller en gestion de patrimoine n’est pas toujours clair.

Ne pas savoir où vont s’investir les capitaux de son assurance vie est une aberration.

Maintenant, beaucoup vont rester sur leurs fonds en euros et ne savent même pas sur quoi ils ont ou vont investir (les intérêts générés par le fonds en euros partent dans le fonds euros mécaniquement…).

Je vais donc sur le blog gestion de patrimoine m’intéresser à la composition du fonds en euros.

L’objectif ne sera pas de faire un exposé long sur ce fonds euros et vous incitez à aller sur les unités de compte mais surtout de vous aider à comprendre où est le risque.

Composition du fonds en euros : entre certitudes, risque et diversification.

Si nous commençons par le début, le fonds en euros permet à un investisseur d’acheter un actif sans risque au sein d’un contrat d’assurance vie.

Si nous commençons par le début, le fonds en euros permet à un investisseur d’acheter un actif sans risque au sein d’un contrat d’assurance vie.

Cela veut dire que votre capital est garanti et que vous aurez un rendement supérieur aux livrets d’épargne classiques comme le livret A. Aujourd’hui, le rendement en moyenne a été en 2014 de 2,5%. nets (hors prélèvements sociaux annuels).

Le rendement du fonds euros est donc attractif pour le moment.

Vous ne devez pas oublier que tous les ans, on doit retirer à ce jour 15,5% de prélèvements sociaux sur son rendement (l’assureur se charge de le faire et règle l’Etat).

Quand on regarde le fonds en euros : on doit regarder sa composition et comment l’assureur verse la performance à l’assuré.

Rentrons dans la composition du fonds général des assureurs vie :

Je vais déjà tenter de vous donner une définition simple de ce fonds sécurisé :

Le fonds en euros est généralement nommé fonds général, il se distingue des unités de compte que vous retrouverez à côté dans votre contrat (OPCVM, fonds à formule, SCPI, Sicav ou FCP principalement).

Le capital investi est garanti par l’assureur.

Il est principalement composé de dettes donc des obligations : généralement on retrouve de la dette sur des Etats européens comme l’Allemagne ou encore la France.

Regardons la composition de l’actif et du passif d’un assureur vie pour mieux comprendre :

- A l’actif de l’assureur :

Actif général

- Au passif de l’assureur :

Le contrat en euros avec à l’intérieur du quel vous aurez :

Des obligations dont la dette d’Etats

Des actions, des OPCVM : sicav ou fcp sur des actions et des obligations

De l’investissement sur de l’immobilier

Des investissements dits « alternatifs » comme les produits structurés ENTM, des Hedge funds ou encore de l’investissement sur du non côté « Private equity ».

Ensuite la partie unités de compte :

OPCVM, Obligations en direct ou encore produits fonds à formule ou structurés (exemple : les produits à capital garanti).

En voyant le passif d’un assureur vie vous voyez rapidement où peut être le risque.

Je vous propose de parler des contraintes de l’assureur vie avec son passif :

Sur la partir fonds en euros ou fonds général : il doit assurer la garantie du capital à tout moment.

Dans un fonds en euros, vous devez comprendre que vous avez plusieurs taux.

Vous devez distinguer : le taux minimum garanti par l’assureur ou TMG et le taux technique ou TT.

- Pour le taux TMG : l’assureur doit généralement donner un taux qui ne devra pas dépasser 85% de la moyenne des rendements sur les deux derniers exercices.

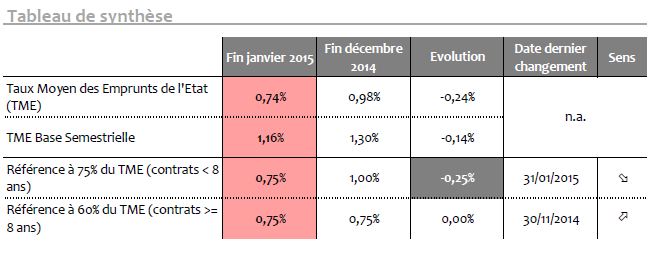

- Pour le taux technique ou TT : il va s’agir d’une garantie de moyen à long terme. Avant 8 ans, vous pouvez avoir un TT qui correspondra à 75% de la moyenne des 6 derniers TME. Par TME, on parle des taux moyens de l’Etat français ici.

Après 8 ans, ce sera 60% de ces mêmes TME. J’attire que ces taux changent à travers le temps. Les taux ne sont donnés qu’à titre informatif et ne sont pas figés dans le marbre.

Vous comprenez donc que ceux qui ont un jeune contrat d’assurance vie ont une meilleur TMG que les vieux contrats d’assurance vie.

En voyant ces taux, quelles sont les obligations de l’assureur vie en matière de taux ?

L’assureur vie doit vous redistribuer au moins 85% de ses résultats financiers et 90% de ses résultats techniques.

Quand vous prenez un fonds euros, vous devez regarder le % sur ses bénéfices que l’assureur va vous redistribuer!

Ensuite, vous devez voir ce qu’il va distribuer tous les ans sous la forme de la participation aux bénéfices ou PB.

Vous pourrez éventuellement avoir un petit bonus avec la réserve à 8 ans lissée qu’a pu faire l’assureur sous la forme de la PPE ou participation aux Excédents.

Quelle sera la performance alors de votre fonds en euros ?

On peut dire que vous devrez regarder :

Les frais de gestion du fonds en euros qui impacteront plus ou moins son rendement.

Vous devez vérifier que vous n’avez pas de frais sur vos versements sur le fonds euros.

Le TMG qui vous donnera une idée du minimum servi sur l’année : c’est une garantie de taux à minima.

Vous devrez regarder l’évolution des TME pour voir si la tendance sera à la hausse ou à la baisse sur votre taux attendu.

Enfin, le plus complexe, tout dépendra de la participation aux bénéfices de l’assureur et de ses réserves ou PPE qui lui permettront de booster la performance de votre fonds en euros.

On comprend qu’en fin d’année avant l’annonce des performances des fonds en euros : les assureurs vie vont se regarder (qui va faire l’annonce en premier du taux servi) et ajuster leurs performances suivant la concurrence et leurs réserves.

Je pense que vous pouvez anticiper (un peu) si votre fonds en euros servira une performance correcte.

Composition du fonds en euros : la problématique des taux, le risque de votre assurance vie et les solutions envisageables.

Pour conclure,

Où est le risque du fonds en euros alors ?

Vous voyez qu’il s’agit d’un actif général dépendant principalement des taux ici les taux moyen d’Etat (France).

Sur ce tableau, vous voyez l’évolution des TME avec le TME avec les contraintes à 60% et 75% (cf plus haut) : vous voyez clairement qu’ils ne cessent de baisser (Source :ctenseactualites.typepad.com).

Vous comprendrez donc que le rendement du fonds en euros ne peut que baisser. L’assurance vie reste donc toujours le meilleur placement des français mais la partie fonds en euros, il semble, il y avoir un problème.

Ensuite, vous imaginez bien que les réserves des assureurs vont en se réduisant : les obligations avec des taux attractifs (achetées en période de taux plus élevés) peuvent arriver à échéance. Pendant ce temps, l’assureur se retrouve à acheter de la dette allemande ou français à 10 ans avec des rendements bientôt sous les 1%.

Pour servir à l’avenir toujours du 2,5% net, il va bien falloir trouver de la performance ailleurs.

Malheureusement, plus l’assureur prend de risque sur le fonds général plus il doit prendre de fonds propres (contraintes légales croissantes). Il voit donc ses résultats financiers impactés.

L’assureur vie, en risque avec la baisse des taux, doit trouver des solutions pour faire arbitrer ses assurés sur autre chose que le fonds en euros en baisse.

Aujourd’hui, on vous parle de fonds diversifiés ou du fonds eurocroissance (cf mon article). L’objectif est de diversifier le fonds en euros pour donner du temps à l’assureur pour prendre du risque et générer du rendement (beaucoup de temps…).

Point très important en cas de scénario catastrophe sur les taux :

Le risque majeur est de se retrouver dans une situation où le portefeuille obligataire de l’assureur vie serait impacté par les taux. Cela entrainerait une baisse de la valeur du portefeuille de l’assureur.

Il devrait donc mettre des limites aux rachats (on peut imaginer des seuils de montants par exemple, tout est possible) ou bloquer les rachats sur le fonds en euros.

Le code monétaire prévoit cette possibilité pour protéger les compagnies d’assurance vie. Cela protège-t-il vraiment les épargnants? Je vois bien le retraité qui fait des rachats tous les mois voir ses rachats bloqués…

L’article L612-33 du Code monétaire et Financier permet de bloquer les rachats en assurance vie! Vous imaginez votre complément de retraite bloqué du jour au lendemain?

On voit donc bien que le risque principal est la liquidité à court terme de votre contrat d’assurance vie.

Vous voyez donc qu’on peut considérer que si vous voulez un maximum de liquidité sur votre assurance vie en cas de risque systémique : vous devez diversifier votre fonds en euros.

Avez-vous des solutions pour lutter contre la baisse du rendement de votre fonds en euros ou surtout protéger votre argent?

Les solutions contre la baisse du fonds général peuvent être :

- Changer de contrat d’assurance vie et faire des rachats pour aller sur un contrat qui a un meilleur fonds en euros et moins de frais de gestion. Il se pose le problème de la fiscalité des rachats et de l’antériorité fiscale de votre contrat.

- Diversifier votre fonds en euros avec des OPCVM prudents ou des SCPI par exemple si vous tolérez le risque car vous sortez du sens risque.

- Voir sur les prochaines années l’évolution des fonds en euros : eurocroissance et diversifiés et accepter de bloquer votre argent à 8 ans pour « espérer » faire mieux qu’un fonds en euros.

Sur le blog gestion de patrimoine, je tente de donner des analyses objectives sur l’assurance vie.

Je pense que vous devez avoir un contrat d’assurance vie ou que vous vous posez des questions sur la diversification de votre patrimoine.

Je vous invite donc à faire un diagnostic gratuit (ci-dessous) avec l’aide de mon expertise pour plus sérénité en ces temps de crise !