Carmignac gestion est-il en danger?

Avant même de commencer cet article, je me demande si je vais me faire des amis dans le monde des conseillers en gestion de patrimoine CGP, banquiers privés ou chez les financiers fans de Carmignac Gestion.

On ne peut pas dire que je n’aime pas la société de gestion Carmignac Gestion. J’ai écrit plusieurs articles sur la résistance de ses OPCVM comme carmignac patrimoine, sa mouture plus émergente carmignac emerging patrimoine ou encore les fonds de carmignac gestion en général.

Pourtant, amis lecteurs sur le blog gestion de patrimoine, depuis l’été 2013, je suis inquiet sur Carmignac gestion.

C’est un peu comme l’équipe de France de football : entre 1998 et aujourd’hui, ce n’est pas la même chose en bon comme en mauvais.

On va dire que Carmignac gestion a toujours son Zidane (Edouard Carmignac) mais ses équipes ont changé, les encours se sont fortement développés et surtout l’environnement économique et financier a fortement évolué!

Je vous propose donc un état des lieux sur les fonds de Carmignac gestion (principalement actions et patrimoine) et sur d’éventuelles perspectives avec mon avis d’expert.

Etat des lieux sur Carmignac gestion et sur ces fonds OPCVM :

Je m’inquiète donc sur la santé de fonds OPCVM de la société de gestion Carmignac gestion.

Pour changer (boutade), je suis allé faire un tour sur quantalys pour voir la situation globale des fonds de Carmignac gestion.

Pour les puristes, rassurez-vous, je vais aussi sur morningstar, lipper, city wire… Pour faire, simple, je regarde de nombreuses sources d’informations.

Ce qui m’intéresse dans ces informations : c’est de voir quels sont les fonds OPCVM les mieux classés en notation (je ne regarde pas que Quantalys), les meilleurs performances depuis le début de l’année, historiquement, le niveau de risque, la politique de gestion et surtout l’évolution de la collecte sur les fonds.

Ensuite, je vais me balader sur les dernières notes de gestion des fonds de Carmignac gestion.

Carmignac gestion en chiffres (début juillet) :

C’est plus de 43 milliards d’euros (source quantalys) sur 17 fonds OPCVM SICAV.

Je vais déjà mettre à l’aise tous les lecteurs : on ne doit jamais oublier que les encours de Carmignac gestion sont principalement sur le fonds phare Carmignac patrimoine.

Premier constat, de nombreux fonds décrochent dès l’été 2013 et tentent péniblement de revenir.

Second constat : sur Carmignac patrimoine les encours ne montent pas ou du moins stagnent.

Troisième constat : la volonté de Carmignac gestion de renforcer son savoir faire sur les actions européennes semblent générer de la performance.

Quatrième constat : la gestion flexible sur les 3 profils réactifs 50, 75 et 100 n’est pas au rendez-vous en terme de performance.

On le voit également en terme de collecte sur ces fonds. Je trouve cela bien dommage car c’est un outil pratique pour un épargnant ou un CGP qui cherche un OPCVM sous forme d’un mixte des fonds de Carmignac gestion.

C’est un peu comme un mandat de gestion dans un compte titres où il n’aurait pas à faire d’arbitrages.

Cinquième constat : sur la gestion obligataire pure, les fonds ne sont pas mauvais.

Dernier constat : Carmignac gestion sait trouver de nouvelles idées et faire de la performance dans des niches d’investissement à l’image des pays émergents frontières et le fonds Discovery.

Regardons maintenant objectivement et quantitativement le fonds de Carmignac patrimoine de janvier à juillet et l’année précédente :

Commençons par Carmignac patrimoine (part A euro / source : base geco AMF)

Au 020113 :

Prix part : 557,11 euros

Nombre total de parts : 43150494 parts

Montant total en euros : 24039809

Au 010713 :

547,57 euros

44477909 parts

24354993 euros

Gains en euros sur 7 mois en 2013 : >300 M d’euros et pertes de >1300000 parts

Cette année :

Au 020114 :

572,70 euros

40113425 parts

22973125 euros

Au 010714 :

584,04 euros

33898734 parts

19798330 euros

Perte sur 7 mois en 2014 >6M de parts et >3 milliards d’euros

Mon analyse :

On constate qu’en 2013 sur la même période à savoir 7 mois glissants (janvier à juillet) : si carmignac perdait de l’argent sur le prix de la part de carmignac patrimoine (part A en euro), il continuait à collecter.

Le problème en 2014, sur la même période glissante, on constate que le fonds gagne de l’argent mais il perd plus de 6 millions de parts et Carmignac gestion sur la part euro A de Carmignac patrimoine perd plus de 3 milliards d’euros.

Si on regarde la performance du fonds par rapport à son indice de référence : il est 3,5% en dessous à fin juin.

L’agefi.fr indiquait début juillet que Carmignac perdait plus de 5,2 milliards d’encours depuis le début de l’année 2014 :

Cela veut donc dire que malheureusement ce n’est pas seulement le fonds le plus important de Carmignac qui perd des encours mais aussi ces autres fonds : je pense tout particulièrement à la gamme investissement.

En fait, pour comprendre le désamour temporaire des investisseurs pour Carmignac gestion, il faut regarder l’été 2013 et la situation des fonds depuis le début de l’été 2014.

Je vais ensuite prendre plusieurs graphiques (source : quantalys.fr) des fonds Carmignac les plus capitalisés et vous allez peut être comprendre pourquoi les investisseurs sortent.

Je prends généralement les parts A en euros.

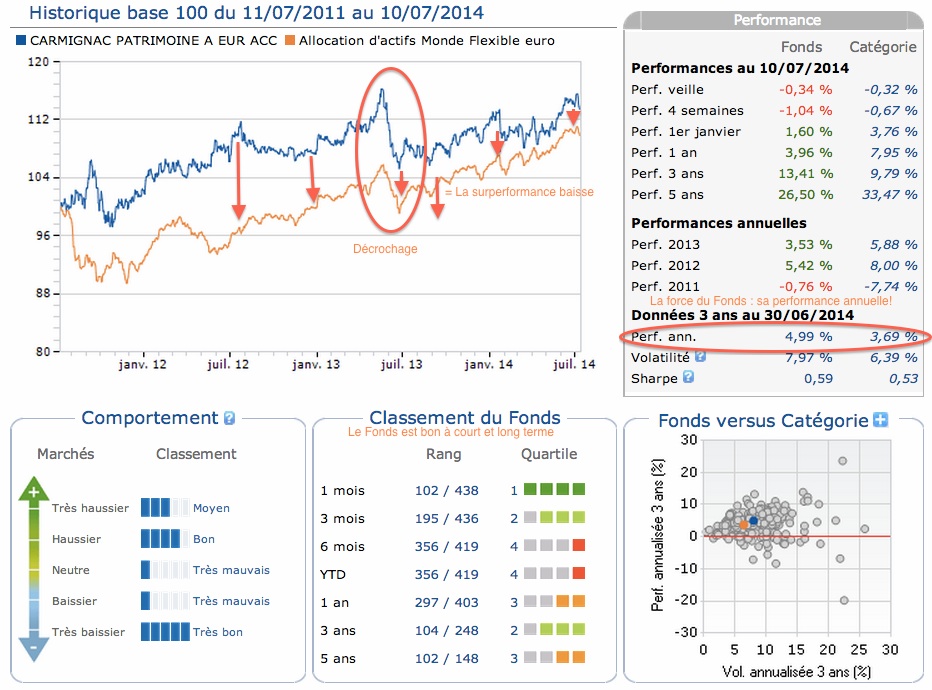

Carmignac patrimoine : 19,552 milliards au 100714

Décrochage du fonds par rapport dès l’été 2013 : <0

La sur performance par rapport à la moyenne de catégorie des fonds se réduit : <0

Le classement en quartile est bon à court et long terme et non à moyen terme : >0

Le fonds sur 3 ans fait 1 point de plus en performance tous les ans par rapport à la moyenne des fonds de la catégorie pour un risque >1 point par rapport à cette même catégorie : >0

Malheureusement sur 5 ans, le fonds perd 1,4 point/an par rapport à la moyenne de catégorie : <0

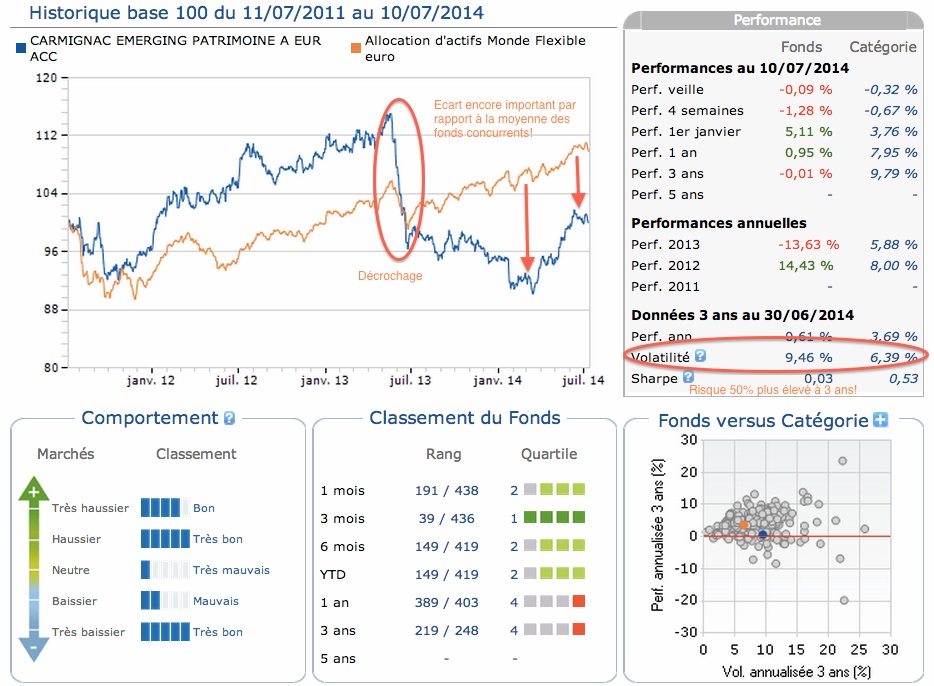

Carmignac emerging patrimoine : 624 millions d’euros au 100714

Décrochage du fonds par rapport dès l’été 2013 : <0

La sur performance par rapport à la moyenne de catégorie des fonds se réduit mais il a été souvent très important : <0

Le classement en quartile est bon à court terme, pas à moyen terme. : <0

Le fonds est très risqué par rapport à la moyenne de catégorie : à 3 ans, pratiquement 50% plus risqué : <0

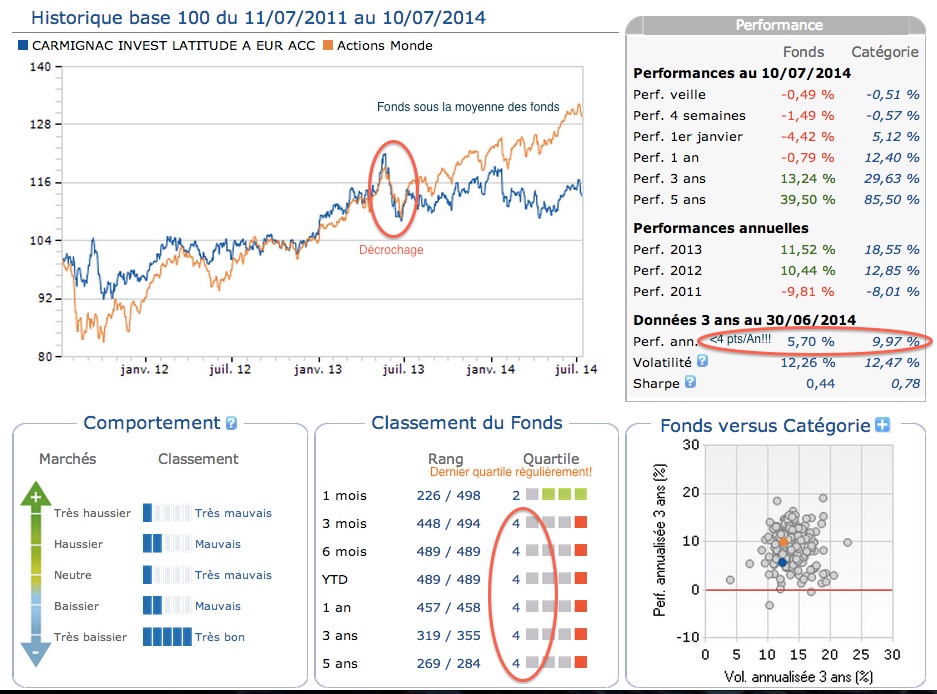

Carmignac investissement latitude : 985M d’euros au 100714

Décrochage du fonds par rapport dès l’été 2013 : <0

La sous performance par rapport à la moyenne de catégorie des fonds ne cesse d’augmenter : <0

Le classement en quartile est mauvais à part à très court terme : <0

A 3 ans, le fonds fait 4 points de moins de performance que la moyenne de catégorie par an : <0

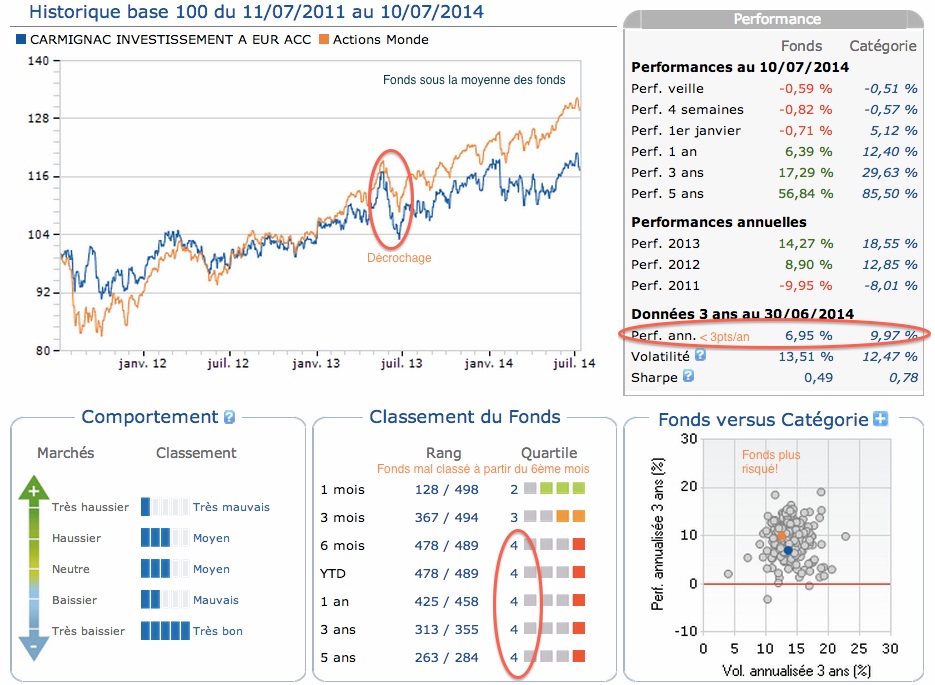

Carmignac investissement : 5,975 milliards d’euros au 100714

Décrochage du fonds par rapport dès l’été 2013 : <0

La sous performance par rapport à la moyenne de catégorie des fonds augmente à partir de 2014 : <0

Le classement en quartile est mauvais à part à très court terme : <0

A 3 ans, le fonds fait 3 points de moins de performance que la moyenne de catégorie par an : <0

A noter que depuis le début de l’année : le fonds perd connait la seconde forte baisse en encore chez Carmignac avec plus de 800 euros en décollecte.

Carmignac émergents : 1,3 milliards d’euros au 100714

C’est peut être le fonds avec le moins d’indicateurs négatifs.

Décrochage du fonds par rapport dès l’été 2013 : <0

Mais, on constate que les points de décrochage se succèdent comme la moyenne de la catégorie : c’est le propre des fonds émergents avec une volatilité plus forte.

Le classement en quartile est mauvais à court terme : <0

Le fonds reste bien classé à moyen et long terme.

Les notes de gestion :

Je ne vais pas me lancer dans un grand débat sur les notes car je pense que l’on doit rester objectif principalement avec les données quantitatives sur les fonds.

Le premier constat, ces notes mettent en avant l’exposition forte des fonds Carmignac gestion sur les USA,

elles soulignent également à l’image de Carmignac Patrimoine le retrait en terme de performance par rapport à son indice de référence avec le pari sur le retour de la croissance aux USA et la reflation au Japon qui ne produisent pas.

Sur la partie couvertures, je n’ai pas l’impression que la contribution à la performance soit bonne (maintenant je peux me tromper) cette année (à mi juillet).

A mon sens, sans avoir les moyens de Carmignac gestion et sans être alarmiste : il va falloir plus que des incantations et une planche à billet aux USA et aux Japon pour espérer revoir la croissance économique et le retour de l’emploi dans ses pays.

Si on regarde un peu la macroéconomie :

Il suffit de se pencher sur la composante de l’emploi aux USA et la fragilité de la croissance au Japon pour s’en convaincre.

Tout est très fragile à mon sens.

Le constat est donc sans appel, une bonne partie des fonds OPCVM, SICAV de Carmignac gestion (où les encours sont conséquents) ont des performances en retrait cette année.

Ma conclusion sur le blog gestion de patrimoine : Carmignac gestion a-t-il son avenir entre ses mains?

Coup de froid de premier trimestre aux USA : la mauvaise météo US a amené les USA en récession technique.

Les USA : c’est le pari de Carmignac gestion cette année, cela se paye dans leurs performances.

Vous ajoutez un pari sur le retour de l’inflation au Japon et une gestion de couvertures complexes,

vous avez une partie des explications de la mauvaise performance de Carmignac patrimoine et des certains fonds chez Carmignac gestion.

Maintenant, tout n’est pas morose dans les fonds de Carmignac gestion : les fonds purs obligataires à l’image de Carmignac global bond s’en sortent assez bien cette année.

A noter également, un thème que j’aime beaucoup : les nouvelles frontières, ces nouveaux pays émergents avec de forts potentiels de croissance à l’image par exemple des Philippines.

Malheureusement, ils représentent des encours faibles pour Carmignac gestion.

On pourrait cité Carmignac sécurité avec plus de 6 milliards d’encours, il fait de bonnes performances mais ce n’est pas avec ce fonds que Carmignac gestion va gagner sa vie…

En fait, on revient toujours autour du même problème : pratiquement la 1/2 des encours de Carmignac gestion sont sur Carmignac patrimoine.

Donc, à la moindre légère contreperformance, vous avez des sorties sur son fonds phare.

Enfin, les pays émergents ne vont pas bien depuis de nombreux mois sur les marchés. Alors, certes, on a eu un petit rebond notamment en Inde en juin. Maintenant, c’est un des thèmes phares de Carmignac gestion.

C’est la conjonction de tous ces évènements qui pèsent sur la gestion de Carmignac gestion.

Par conséquent, avec plus de 5 milliards de sortie, on dépasse les 10% d’encours, on doit donc surveiller la situation des OPCVM, SICAV régulièrement.

Historiquement, j’ai toujours vu Carmignac gestion rebondir. Maintenant, il est compliqué de faire le pari d’un rebond rapide sur les fonds en recul.

Il reste à savoir comment cette société de gestion va avoir “du flair” dans les prochains mois :

dans des marchés actions à leurs plus hauts et dans un environnement où la liquidité coule à flot perturbant une évaluation juste des actifs.

C’est dans cet environnement compliqué que l’on va savoir si la « success story” de Carmignac gestion peut perdurer!

En attendant, le bon sens de la gestion de patrimoine vous invite à diversifier votre argent entre plusieurs OPCVM, SICAV dans votre assurance vie et votre compte titres!