Contrat Assurance Décès : Pour Qui et Pourquoi ?

Sommaire assurance décès, prévoyance de cet article :

Qu’est-ce qu’un contrat d’assurance décès ?

Qui peut souscrire un contrat d’assurance décès ?

Garanties et options assurance décès

Fiscalité du contrat prévoyance

Prélèvements sociaux et contrat assurance décès

ISF et contrat assurance décès

Assurance vie versus assurance décès

Avantages et inconvénients du contrat assurance décès

Sur ce blog gestion de patrimoine, nous vous parlons de l’assurance vie sous tous les angles. Nous vous donnons des conseils d’investissement, nous vous parlons des fonds d’investissement, des produits d’assurance vie et de retraite. Dernièrement, Cyril Jarnias, expert en gestion de patrimoine, vous a même parlé de la protection de la famille en mettant cette idée avant la réalisation d’un bon placement. Mais, nous n’avons pas parlé assurance décès qui est très utile par exemple dans une assurance vie.

Je suis convaincue que ce n’est pas uniquement de la vie dont nous pouvons et devons parler, mais d’une situation bien plus délicate que le philosophe allemand Franz Rosenzweig résume ainsi dans L’Étoile de la rédemption: « Sans fin le sein de la terre inépuisable accouche du neuf, et chacun est soumis à la mort, chacun attend avec crainte et tremblement le jour de son passage aux ténèbres. »

Tout le monde peut être concerné par le contrat assurance décès qui est un contrat prévoyance: entrepreneur (homme et femme), père ou mère de famille. Personne n’est à l’abri des aléas de la vie auxquels le contrat assurance décès peut apporter la réponse adaptée. J’avoue que ce n’est pas un sujet que l’on aborde le cœur léger mais y penser ne fait pas de mal. Au contraire ! Comme un dicton togolais dit : Celui qui porte des souliers, ne craint pas les épines.

[divider]

Qu’est-ce qu’un contrat d’assurance décès ?

Soyons lucides, ayons du bon sens et de la prudence avant même la perte d’un proche car de toute façon après le décès, les démarches administratives obligatoires et les questions financières inévitables seront suffisamment lourdes à gérer. Si vous souhaitez vous protéger en prévoyant un aléa grave de la vie et assurer la protection des personnes (collègues ou membres de famille), il existe deux types de contrat :

Pourquoi un contrat assurance décès? Pour financer les obsèques, rembourser un prêt, financer l’éducation des enfants… Des possibilités de protection pour vos proches!

l’assurance décès vie entière, soit pour une vie entière : le contrat n’a pas de date d’échéance, il se dénoue après le décès de l’assuré(e) et prévoit le versement d’un capital ou d’une rente au(x) bénéficiaire(s) désigné(s).

Il peut être souscrit :

pour assurer des revenus à un enfant handicapé

pour financer les obsèques

l’assurance décès temporaire, soit pour une durée limitée, en général pour un ou deux ans

pour rembourser un prêt

pour financer l’éducation des enfants

[divider]

Définition du contrat d’assurance décès

Un contrat d’assurance décès prévoit le versement d’un capital ou d’une rente à un (des) bénéficiaire(s) désigné(s) par l’assuré, en cas de décès de celui-ci avant le terme du contrat (selon la nature du contrat).

Donc vous définissez à la souscription le capital que vous souhaitez verser à votre décès au(x) bénéficiaire(s) (conjoint, enfants, petits enfants…) et vous payez une cotisation définie en fonction

de l’importance du capital

de votre sexe

de votre âge

de votre état de santé

de situation familiale (marié(e) avec ou sans enfant)

[divider]

Question de santé dans le contrat d’assurance décès

La procédure pour souscrire un contrat assurance décès :

Déclaration d’état de santé > Acceptation du contrat

OU

Question médical complet ou examens médicaux

ALORS

Refus du contrat OU Acceptation du contrat contrat avec majoration

J’ouvre une parenthèse pour parler un peu plus amplement de la partie santé qui est souvent délicate pour le souscripteur.

La plupart des compagnies (comme signe d’exigence) demande à remplir un questionnaire médical. Elles sont particulièrement vigilantes et augment le montant de la cotisation s’il s’agit d’un fumeur par exemple. AXA demande par exemple que l’assuré l’avertisse s’il se met à fumer en cours de la durée du contrat.

Ceux qui font du sport extrême ou à risque peuvent également compter sur un tarif majoré.

Certaines compagnies proposent au souscripteur de remplir une déclaration d’état de santé ou un questionnaire médical simplifié sans passer par une visite médicale.

Les assureurs se contentent souvent d’avoir le questionnaire simplifié mais d’après mon expérience, s’ils estiment que la situation personnelle du souscripteur le justifie, ils n’hésitent pas à demander un questionnaire médical complémentaire, voire de passer des examens médicaux dans les centres médicaux choisis dont les frais seront pris en change par les assureurs.

Un questionnaire médical simplifié est demandé en fonction de l’âge ou en fonction du capital à assurer dont la limite est entre 76 000 et 80 000€, au-delà un questionnaire plus complet et examens médicaux sont demandés.

En cas de séjours ou voyage à titre professionnel ou à titre extra-professionnel pour une durée cumulée supérieure à 60 jours par an, votre assureur peut exiger un questionnaire « Séjours à l’étranger » au-delà du questionnaire simplifié ou complet.

En général, on peut dire que les assureurs considèrent que le souscripteur se soumet à une déclaration sincère notamment sur sa date de naissance, sur les maladies dont il est atteint, sur ses activités et voyages (professionnels ou extra-professionnels). Il est évident que tous ces éléments se répercutent sur le tarif à payer.

Bon à savoir !

Il faut aussi savoir qu’en cas de réticence ou de fausse déclaration intentionnelle, l’assureur peut annuler le contrat conformément à l’article L-113-8 du Code des Assurances. En cas d’omission ou de déclaration inexacte, l’assureur peut réduire la garantie conformément aux articles du Code des Assurances (L-113-9 et L-132-26)

Qui peut souscrire un contrat d’assurance décès?

La souscription d’un contrat d’assurance décès peut se faire à titre individuel ou dans le cadre d’un contrat collectif mis en place par un employeur.

[divider]

Y a-t-il une limite d’âge ?

Oui, il y a un âge minimum et maximum de souscription. Ce dernier précise également la cessation des garanties.

L’âge minimum est généralement 18 ans, mais certains assureurs permettent de souscrire à l’âge de 16 ans.

L’âge maximum est le plus souvent 64 ans mais la palette est bien plus large : certains assureurs acceptent un souscripteur ayant 65, 68 et même 70 ans, d’autres ne proposent pas au-delà de 55e anniversaire de l’assuré(e).

[divider]

Garanties et options assurance décès

L’avantage d’un contrat d’assurance décès est qu’il peut être facilement adapté à la situation personnelle de son souscripteur. Il comprend plusieurs garanties en option que celui-ci peut combiner en fonction de ses besoins et de ses souhaits.

Ainsi, on peut choisir : le montant, la durée, les options (rente éducation, revalorisation du capital, doublement du capital) et les garanties de décès accidentel, d’arrêt de travail (risques invalidité ou incapacité) ou de perte totale et irréversible d’autonomie (PTIA).

[divider]

Garanties complémentaires

Elles couvrent un risque particulier pendant une certaine période.

Assurance : garantie à connaitre

Bon à savoir ! L’assurance décès est très souvent attachée à d’autres contrats d’assurance. Par exemple, à des contrats de prévoyance d’entreprise, ou à certaines cartes bancaires. Quant à la garantie décès-invalidité, celle-ci est toujours attachée à un crédit immobilier en cours.

Définition assurance décès et détails

Cependant, avant de souscrire un contrat d’assurance décès, je vous conseille de vérifier si vous n’êtes pas déjà couvert, par le biais d’un autre contrat dont vous êtes titulaire. Si c’est le cas, vérifiez si les garanties prévues par le contrat sont adaptées à votre situation familiale et patrimoniale ou non.

[divider]

Options homme clé et option assurance prêt immobilier

Option Homme Clé

Proposée au chef d’entreprise, cadre dirigeant. Adhérent : entreprise.

Cette option a pour but d’assurer la pérennité financière de l’entreprise et de mettre rapidement des moyens financiers à la disposition de celle-ci en cas de disparition, d’invalidité ou d’incapacité de l’un de ses hommes ou l’une des ses femmes clés.

La garantie de base : un capital décès et Perte Totale et Irréversible d’Autonomie (PTIA) pour toutes causes et sans limitation du montant, sous réserve des formalités médicales. La demande doit être en cohérence avec la réalité économique et financière de l’entreprise.

Les garanties complémentaires proposées : par exemple des indemnités journalières en cas d’Incapacité temporaire Totale de travail ou un capital en cas d’Invalidité permanente égale ou supérieure à 66%.

Cette option peut prendre en charge la perte d’exploitation, le remboursement des prêts bancaires ou les frais de réorganisation.

Cette option participe à trouver un remplaçant à l’homme clé, à maintenir l’image de marque de l’entreprise et à conserver la confiance des partenaires, des clients et des investisseurs.

Option assurance prêt immobilier

Proposée pour particulier ou professionnel, elle couvre le remboursement du capital restant dû au jour du décès dans la limite du capital garanti.

Pour un particulier, cette assurance assure la couverture d’un emprunt destiné à l’acquisition de la résidence principale ou secondaire, à un investissement locatif ou à la réalisation des travaux importants.

Pour un client professionnel, elle assure la couverture d’un emprunt destiné à une fusion/acquisition, à un rachat de parts, à l’augmentation de capital, à l’acquisition de murs ou de machines, au rachat d’une entreprise.

Généralement, la garantie décès peut être souscrite jusqu’à l’âge de 70 ans, la PTIA (Perte Totale et Irréversible d’Autonomie) jusqu’à 64 ans.

Il est possible de souscrire la perte d’autonomie, l’arrêt de travail et l’invalidité.

On peut rencontrer quelques spécificités liées à cette couverture de crédit : par exemple la couverture d’emprunts est avec ou sans différé d’amortissements, des prêts relais, des prêts renégociés, possibilités de fractionnement de la cotisation (mensuelle, trimestrielle, semestrielle ou annuelle)

[divider]

Option prévoyance personnelle :

Destinée aux chefs de famille, aux salariés, aux indépendants, aux retraités.

Cette option prévoit la mise en place rapide des ressources financières à la famille, suite à la disparition, l’invalidité ou l’incapacité de travail du chef de famille pour assurer le maintien des conditions d’existence de la famille, les frais de l’éducation des enfants, le règlement des droits de succession, les investissements nécessaires au handicap en cas d’invalidité de l’assuré.

Généralement, la garantie décès peut être souscrit jusqu’à l’âge de 70 ans, la PTIA (Perte Totale et Irréversible d’Autonomie) jusqu’à 64 ans.

Certains assureurs propose une couverture jusqu’à l’âge de 80 ans pour la garantie décès, 65 ans pour la PTIA.

Le montant du capital n’est pas limité, cependant il doit être cohérent avec votre situation réelle (économique et financière). Je vous conseille de demander l’avis de votre gestionnaire de patrimoine qui pourra mesurer le niveau juste de la protection familiale et patrimoniale.

Fiscalité avantageuse : le capital versé est totalement exonéré. Je reviendrai plus loin sur cette question.

Les travailleurs non salariés peuvent également souscrire la prévoyance personnelle dans le cadre de la loi Madelin. Ils peuvent déduire leurs cotisations de leur revenu, les prestations versées sous forme de rente ou indemnités journalières sont par contre imposables.

[divider]

Cotisation assurance décès :

Le montant de la cotisation dépend de l’âge, du sexe, du montant du capital à assurer, de l’état de santé et des garanties choisies. Vous pouvez en avoir une idée après avoir fait une simulation, mais sachez que le montant définitif est établi par l’assureur. Cela veut dire qu’à la souscription vous ne devez rien régler ; c’est seulement après la signature de vos conditions particulières que vous devez acquitter la première échéance.

Bon à savoir : plus vous êtes jeune, moins sera coûteuse votre assurance décès. Pourquoi vous en priver?

Il est aussi vrai que le montant de la cotisation est révisé avec l’avancement de l’âge de l’assuré.

Pour avoir une idée du montant de la cotisation, AVIVA propose des contrats dont la cotisation mensuelle commence à partir de 5,50€ sous réserve de la situation personnelle du souscripteur. Attention, ce n’est pas de la publicité mais un simple exemple! Vous savez que sur ce blog nous ne donnons que de conseils.

[divider]

Fiscalité du contrat prévoyance :

Je ne cache pas que l’assurance décès est un contrat qui bénéficie d’une fiscalité avantageuse. Cependant il convient de bien examiner la situation concrète et de ne pas hésiter à demander l’avis d’un spécialiste (notaire ou fiscaliste).

Question du droit de succession :

Lors de la souscription d’un contrat d’assurance vie, vous désignez un ou des bénéficiaires. Dans le cas des contrats prévoyances, vous faites pareil : le ou les bénéficiaires désignés touchent un capital ou une rente après votre décès. S’agissant d’un contrat d’assurance-vie ou d’un contrat prévoyance, vous avez pour but de transmettre un capital. Qui est dispensé de payer les droits de succession ?

le conjoint du défunt assuré ou son partenaire pacsé,

le(s) frère(s) et/ou la (les) sœur(s),

une association reconnue d’utilité publique,

Dans les autres cas le paiement du droit de succession s’impose :

selon l’âge du décès du souscripteur,

selon l’âge qu’avait le souscripteur au moment de l’ouverture du contrat,

en fonction du cumul des contrats d’assurance vie et d’assurance décès de l’assuré,

en considération de la qualité des bénéficiaires,

L’exception :

L’assurance décès entre dans la succession et elle est donc soumise aux droits de succession dans le cas où le souscripteur décédé n’a désigné aucun bénéficiaire dans le contrat. Il convient de souligner que les clauses indiquées d’office par l’assureur figurant systématiquement sur le bulletin de souscription du contrat, rendent cette situation hypothétique.

Toutefois, au cas où il arriverait qu’aucun bénéficiaire ne soit désigné, le capital garanti qui serait versé aux héritiers légaux, rentrera dans la succession et ces derniers devront éventuellement régler des droits de succession.

| Dernière prime versée avant 70 ans art. 990 i | En cas de primes versées après 70 ans

art. 757 b |

| Application d’un abattement de 152500 euros puis taxation à hauteur de 20% jusqu’à 70000 euros et 31,25% au-delà | Application sur les primes versées d’un abattement global de 30500 euros puis assujettissement aux droits de succession |

La fiscalité de l’assurance décès (comme celle de l’assurance vie) est définie par le Code Général des Impôts (CGI), plus précisément par deux articles bien connus :

Article 990 I si le souscripteur décède avant 70 ans,

Article 757 B si le souscripteur décède après 70 ans,

Attention ! Si vous décédez après le terme du contrat de prévoyance souscrit auprès d’une compagnie d’assurance, le(s) bénéficiaire(s) ne touchera rien. L’assureur ne verse le capital que dans le cas où votre décès survient pendant la durée du contrat.

J’entends assez souvent dire qu’une assurance capital décès est une assurance dite « à fonds perdus ». Il y a deux cas possibles :

si vous décédez pendant la validité du contrat d’assurance capital décès, votre (ou vos) bénéficiaire(s) touche(nt) un capital décès.

Par contre, si votre contrat est arrivé à terme, et vous êtes toujours en vie, aucun capital n’est versé, voire aucun remboursement des primes payés n’est prévu.

Au début de cet article j’ai évoqué la souscription d’un contrat assurance décès quand vous faites preuve du bon sens, d’une protection de vos proches.

- Exemple :

Une mère de famille de 42 ans non fumeuse, seule avec deux enfants à bas âge, gère une boutique de lingerie féminine. Pour se lancer dans cette activité, elle souscrit un contrat d’assurance capital décès à hauteur de 152 499€ auprès d’une compagnie d’assurance. Elle paie 248€ de cotisation annuelle. Au bout de cinq ans, son activité n’étant pas rentable, elle ferme sa boutique.

J’estime que vu le risque allant avec sa situation personnelle, elle a pris la bonne décision même si les cotisations du contrat sont perdues, tombées dans un puits sans fond.

[divider]

Primes versées sur contrat assurance décès (prévoyance) AVANT 70 ans !

Partons du principe selon lequel le capital décès versé au(x) bénéficiaire(s) ne vient pas du patrimoine du défunt mais des primes payées par les assurés vivants. Le capital décès n’a jamais fait partie du patrimoine du défunt c’est pour cela il l’a souscrit. S’il l’avait eu dans son patrimoine, on suppose qu’il n’aurait pas souscrit un contrat d’assurance décès.

Or, « l’article L 132-12 du code des assurances indique de façon très précise que la succession du défunt est composée uniquement de ce qui composait son patrimoine à la veille de sa mort. Il est donc normal que le capital décès, destiné à protéger les proches, échappe à tout prélèvement au titre des droits de mutation par décès dans la mesure où il n’a jamais figuré dans le patrimoine de l’assuré. »

Donc on ne peut pas parler de transmission puisque l’assurance décès a été souscrite parce que le défunt ne disposait pas de patrimoine à transmettre. L’article 990 I du CGI est formel dans ce cas en disant que ce n’est que la prime de la dernière année qui est imposable à hauteur de 20% après un abattement de 152 500€ par bénéficiaire tout contrat confondu.

- Exemple

Monsieur Etargent, 49 ans a souscrit une assurance décès pour un capital garanti de 200.000 € en cas de décès. Sa cotisation annuelle est 800 €. La bénéficiaire du contrat en cas de décès est son épouse. Monsieur Etargent n’a pas d’autre contrat d’assurance vie ou décès.

Monsieur Etargent décède, son épouse perçoit 200.000 € nets de fiscalité et de droits de succession.

La dernière prime annuelle de 800€ était versée avant son 70ème anniversaire donc son épouse doit déclarer au titre de l’article 990 I-1 les 800€ € de prime versée. Elle bénéficie au titre des versements effectués avant 70 ans d’un abattement de 152.500 €. Aucune fiscalité ne doit être appliquée. Donc les 200 000€ que son épouse a perçus, sont totalement exonérés.

[divider]

Primes versées sur contrat assurance décès (prévoyance) APRES 70 ans !

Dans ce cas l’article 757 B dit que les primes versées sur les contrats assurance après 70 ans font partie de l’actif successoral après l’application d’un abattement de 30 500€.

La prime versée au cours de la dernière année sur le contrat assurance décès est prise en compte dans la base taxable. Donc, le capital d’un contrat d’assurance décès est versé aux bénéficiaires sans droits ni fiscalité. Seule la dernière prime annuelle subit la fiscalité liée à l’article 757B.

- Exemple :

Monsieur Etargent, 76 ans, souscrit un contrat d’assurance décès pour un capital garanti de 180 000€ en cas de décès. Sa cotisation annuelle est 4 500€. La bénéficiaire désignée est sa fille.

Il est également détenteur d’un contrat d‘assurance vie dont sa fille est la bénéficiaire. Sur ce contrat il a versé 80 000€ après 70 ans.

La valeur du contrat au moment du décès de M Etargent s’élève à 100 000€.

Le montant total du contrat d’assurance décès et d’assurance décès est 280 000€.

Déterminons la base taxable en appliquant l’article 757B:

Contrat d’assurance décès : dernière prime annuelle versée après 70 ans est de 4 500€, qui correspond à la base taxable.

Contrat d’assurance vie : le montant versé après 70 ans : 80 000€ qui correspond à la base taxable.

Montant total : 84 500€ (4 500€ + 80 000€) – 30 500€ = 54 000€

Dans le cas où le défunt n’avait pas de contrat d’assurance vie, en appliquant l’abattement de 30 500€ et tenant compte du montant de la prime de la dernière année, la fiscalité est nulle.

Dans le cas où ce montant est intégré dans l’actif successoral , il sera taxé en fonction du lien entre le défunt et le bénéficiaire.

[divider]

Prélèvements sociaux et contrat d’assurance décès

Depuis le 1er janvier 2011, l’imposition aux prélèvements sociaux ne concerne pas le contrat d’assurance décès temporaire qui prévoit le versement d’un capital au décès de l’assuré.

ISF et contrat d’assurance décès

Si vous disposez d’un contrat d’assurance décès, vous ne pouvez pas le racheter. Vous ne disposez donc pas de la jouissance de cette partie de votre patrimoine par conséquent les primes payées n’entrent pas dans votre patrimoine soumis à l’ISF.

Bon à savoir! Les primes assurance décès sont hors ISF ou impôt solidarité sur la fortune.

C’est donc idéal pour réduire son ISF comme indiqué dans cet article.

Ce serait trop beau si l’on pouvait s’arrêter là ! L’article 885 F du CGI dit que « les primes versées après l’âge de soixante-dix ans au titre des contrats d’assurance non rachetables (comme les contrats d’assurance décès) souscrits à compter du 20 novembre 1991 et la valeur de rachat des contrats d’assurance rachetables sont ajoutées au patrimoine du souscripteur ».

En conclusion, il convient de bien distinguer les primes versées avant 70 ans sur un contrat d’assurance décès qui n’entrent pas dans l’ISF et celles qui ont été versées après 70 ans et qui s’ajoutent au patrimoine et qui sont soumises à l’ISF.

[divider]

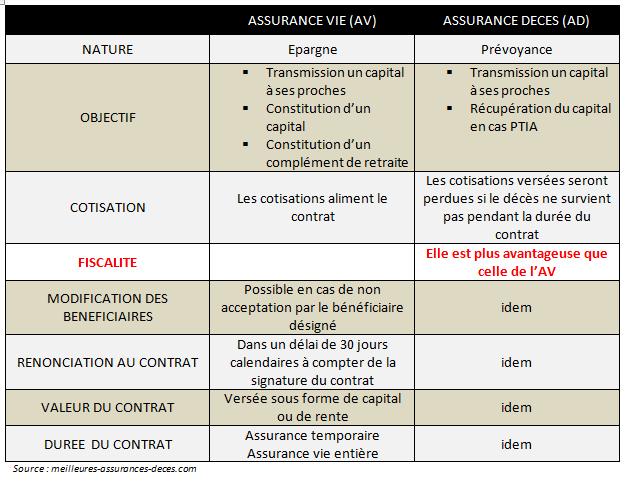

Assurance vie versus assurance décès

Comparatif assurance vie et assurance décès

Dans la famille des contrats d’assurance-vie, l’assurance décès est un type d’assurance-vie.

Le terme d’assurance-vie comprend aussi bien des contrats de capitalisation que des contrats de prévoyance comme l’assurance décès.

Cela va de soi que l’assurance décès a des points communs avec les contrats d’assurance-vie même s’il existe une différence fondamentale de nature entre les deux.

Place du tableau Assurance vie versus Assurance décès

[divider]

Avantages et inconvénients du contrat d’assurance décès

Assurance décès et calcul capital décès : oui, non ou comment?

Pour terminer l’article, voyons en quoi consistent les avantages et les inconvénients du contrat assurance décès.

Avantages contrat assurance décès :

Le capital souscrit couvrira les dépenses des obsèques.

En cas de décès inattendu de l’assuré qui s’est lancé dans un projet important, les survivants, sa famille, son ou ses associé(s), ne seront pas obligés de s’endetter ou de vendre leurs propres biens ou ceux de la société pour mener jusqu’au bout le projet entamé, par exemple quand il s’agit de l’achat immobilier à crédit ou d’un investissement professionnel (acquisition par exemple).

Si l’assuré était prévoyant et a souscrit un contrat d’assurance décès, les dettes non remboursées ne ruineront pas ses héritiers.

Fiscalité avantageuse en cas de décès.

Inconvénients assurance décès :

Un contrat d’assurance décès a indiscutablement un coût. La sécurité, la prévoyance ont un prix.

Le montant de la cotisation dépend de l’âge de l’assuré donc il vaut mieux le souscrire jeune (vers l’âge de 30 ans) pour éviter les tarifs très élevés qui seront inévitablement revalorisés avec l’âge. Je vous conseille de demander des renseignements sur la hausse de la prime auprès de votre assureur avant de signer le contrat.

La durée du contrat est limitée et si vous décédez après cette date, vos proches ne percevront rien. C’est ce que l’on appelle « verser à un fond perdu ».

En fonction du capital à assurer, un examen médical est demandé ce qui peut être contraignant mais pratiquement, il est impossible d’échapper à une déclaration médicale simplifiée. Plus le risque est grand pour l’assureur, plus la prime à payer sera élevée.

Malgré ces inconvénients, il y a des moments dans la vie où l’ouverture d’un contrat d’assurance prévoyance est une sage décision et vous témoignez d’une responsabilité vis-à-vis de votre famille en leur assurant une tranquillité financière.

Il faut savoir qu’il y a sur le marché des assureurs plus ou moins chers, donc il ne faut pas prendre cela à la légère, et je vous conseille d’aller même au-delà d’une simulation assurance décès réalisée sur internet qui ne peut pas remplacer le rendez-vous avec l’assureur. N’oubliez pas que le diable réside dans les détails.

Vous souhaitez obtenir plus d’informations sur l’assurance décès? Contactez-nous ci-dessous.